Last Updated on 2024年12月31日 by Moe Yamazaki

【気候変動関連用語がまるわかり!用語集はこちら】

このコラムでは、企業が非財務情報の開示を行う際の一丁目一番地であるマテリアリティを紹介します。

次の記事はこちら!

⇒マテリアリティとは?特定までのプロセスと具体例を紹介 Part2

SSBJについての無料お役立ち資料はこちら

⇒サステナビリティの新基準、ISSBについて包括的に理解する

マテリアリティとは?

概要

マテリアリティとは、SDGsやESGなどの社会的なテーマに対する、企業にとっての重要課題を指します。

マテリアリティは、もともとは財務報告で「重要な事項」を意味する用語でしたが、持続可能な発展へ向けた社会の動きの中で、非財務情報が重視されるようになり、非財務情報における重要事項を意味して使われるようになりました。後述する通り、概ねESGなどの企業の社会的責任を実現するうえでの重要課題を指します。また、マテリアリティをTCFDにおける「リスクと機会」と同じものとして、企業が分析を行う場合もあります。

マテリアリティ(Mateliality)は直訳すると「物質性」を意味するため、違和感を感じる方もいるかもしれませんが、「マテリアリティ」=「ESGのための企業の重要課題」と憶えてしまうのが楽かもしれません。

マテリアリティを「ESGのための企業の重要課題」と説明しましたが、企業がESGに取り組み、非財務情報を開示するためには、まずはマテリアリティを特定することになります。SDGsやESGは、目標や視座の大枠を示しているのみであり、具体的な企業の課題は、各企業ごとに自前で特定しなければなりません。

マテリアリティは、なぜ重要なのか。

企業への社会的要求

企業がマテリアリティの特定と開示を求められるのは、第一に企業による社会課題への取り組みが社会的に強く要求されているためです。その要求に応えるために、企業は具体的な取り組みを決定していきます。

投資家による企業価値の判断

投資家が企業を判断する材料として、マテリアリティ等の非財務情報を求めていることも、理由の一つです。

投資家は、なるべく確実に利益の見込める投資先を見定めようとします。しかし、技術発展や政策変更、災害など、急激な経営環境の変化が起こりやすくなっている現代においては、企業の財務情報だけでは、その企業が安定した成長を遂げる可能性を判断することが難しいのです。そのため、ESGといった経営環境に関わる課題の認識や対処方法を知ることで、その企業の価値を判断します。

このようなことから、企業はマテリアリティを特定し、それに対する実質的な対処を経営戦略の一環として行うことが重要になります。そして、それを対外的に分かりやすく開示することで、投資家にとっての優良な投資先となることができます。

SSBJについての無料お役立ち資料はこちら

⇒サステナビリティの新基準、ISSBについて包括的に理解する

SDGs・ESG・マテリアリティの関係

マテリアリティは、主にSDGsやESGとの関係で用いられる言葉です。そのため、これらのキーワードの歴史を振り返る形で、マテリアリティを理解していきます。

ESGと非財務情報

ESGの原型は、1960年代ごろから見られるようになります。

1960年代ごろから、公民権運動、ベトナム反戦運動、アパルトヘイトへの反対運動などの社会運動による企業へのアプローチ手段として、社会的責任投資(SRI)が使われ始めました。そして、1990年代にオゾンホールや地球温暖化といった地球環境問題が世界的に認知されたことで、SRIやCSRの文脈では、環境問題も含めた企業の責任が問われることになりました。

SRIやCSRの文脈でステークホルダーが企業に求める内容は、財務情報からは読み取れないものであり、非財務情報に注目することになりました。そして、2006年の投資責任原則(PRI)などによって、企業による社会課題への取り組みが重視されるようになりました。PRIは、当時の国連事務総長の呼びかけに応じ、2005年から世界中の投資家団体、専門家、政府関係者などが議論して作成されました。[1]

2006年のPRIでは、社会全体での課題解決に向かう中で、企業が取り組まなければいけない要素として、ESGが掲げられました。ESGは財務情報ではなく、非財務情報が主な判断基準となるため、この時期から非財務情報が企業評価に重宝されるようになったことが伺えます。[2]

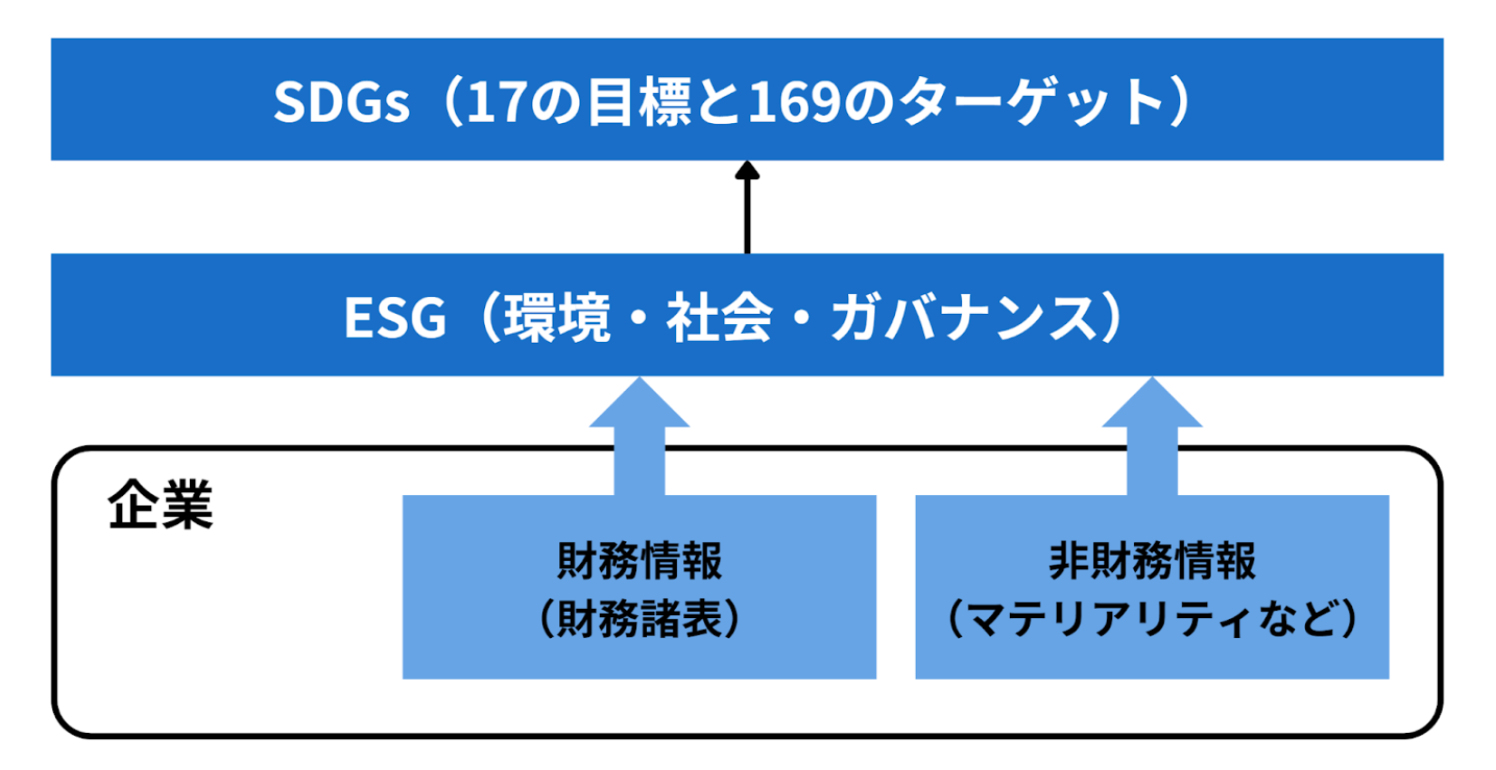

SDGs・ESGの関係

2015年には、COP21でのパリ協定締結、国連サミットでのSDGs採択により、金融界での企業への非財務情報の開示要求はさらに強まっていきました。SDGsは、ESGよりも後に生まれた概念ではあるものの、SDGsが地球社会全体での目標を定めたものであることを考えれば、ESGは、SDGsを社会全体で達成するための、企業が取り組むべき内容であると言えます。

非財務情報の中のマテリアリティ

非財務情報は、SDGsを企業に対して具体化したものであるESGへの取り組みを評価するために重視されます。そのため、ESG情報と非財務情報は似た意味で使われます。そして、非財務情報は、具体的には企業のミッション・ビジョン、企業文化、中長期戦略、社内外の状況に対する認識などを指します。

企業は、ESGの観点に基づいた事業活動を社外へ伝えるため、非財務情報の中でも、特に注力して取り組むものであるマテリアリティを特定することで、社会全体でのSDGsに貢献するのです。

特定までの道筋

マテリアリティの特定は、企業の経営戦略の策定や非財務情報(ESG情報)の開示の一丁目一番地となります。しかし、そのマテリアリティを特定するプロセスは画一的な方法がなく、様々な組織がガイドラインを提示している状況にあります。ガイドラインによって特定プロセスには若干の違いがあり、マテリアリティの定義も異なります。各企業が用いているガイドラインは、日本最大のアセットオーナーである年金積立金管理運用独立行政法人(GPIF)が行ったアンケートによると、以下のようになっています。[3]

多くの企業は、一つのガイドラインのみを参考にするのではなく、複数のガイドラインを援用し、自社に合った特定プロセスを設けた上で、マテリアリティに関する議論を行っていることが分かります。また、特にガイドラインを参考とせず、独自の方法でマテリアリティの特定をしている企業も10%弱あります。

一般的な特定プロセス

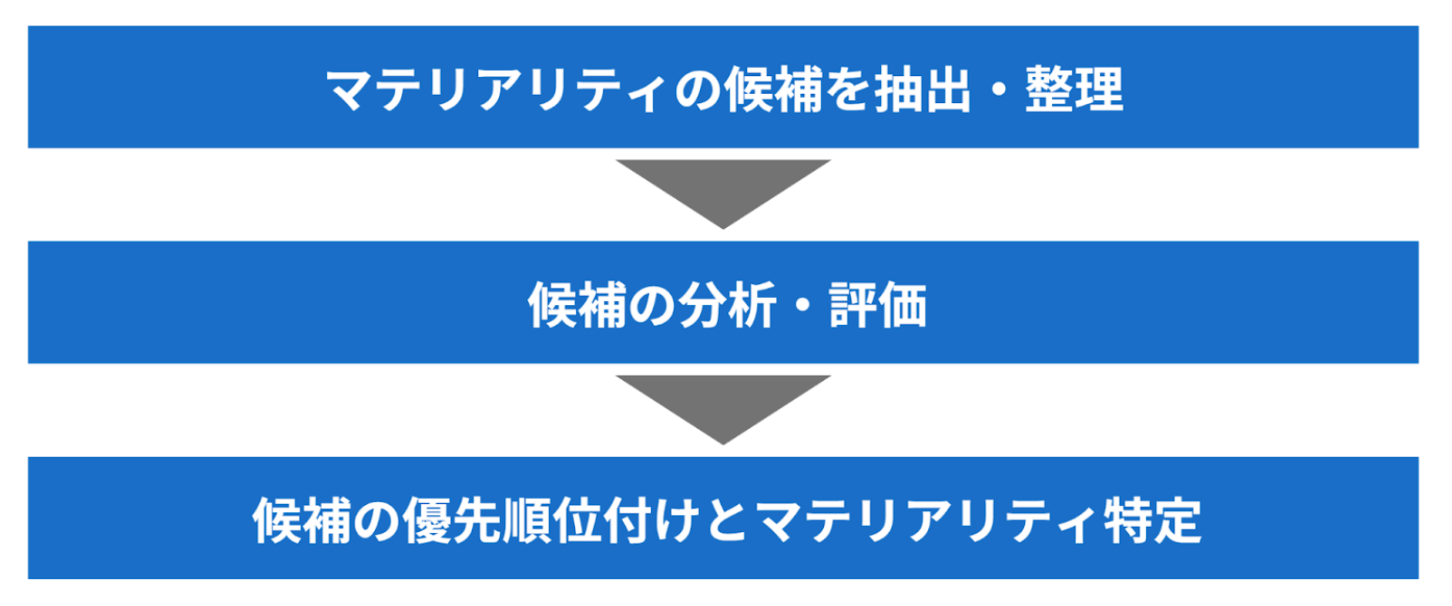

マテリアリティの特定プロセスは、上記のように多様な報告書によって方法論が示されています。そのため、それらに主に共通した部分を抜き出し、以下のような一般的な形式にまとめた特定プロセスを紹介します。[4]

マテリアリティの候補を抽出・整理

マテリアリティの候補となりうるような要素を抽出し、列挙します。

マテリアリティの抽出をする際、あらゆる要素について、組織のレベルやセクターなどの多様な視点から洗い出しを行うことで、より緻密なマテリアリティの抽出をすることができるだけでなく、自社の置かれている状況や社内環境について把握するキッカケにもすることができます。

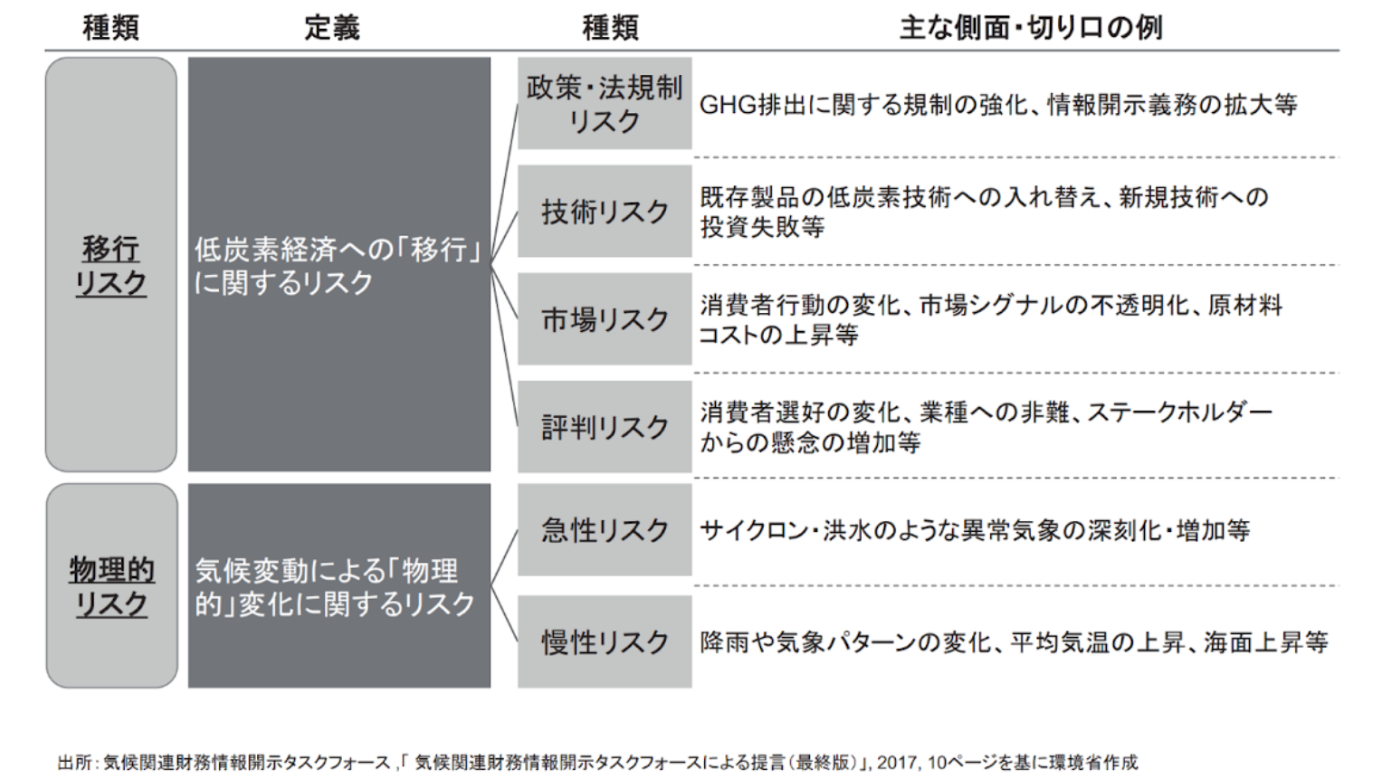

なお、TCFDにおける「リスクと機会」の分類を援用することも可能でしょう。

候補の分析・評価

マテリアリティの候補について、内容を具体化し、何かしらの軸に沿った評価をします。評価軸については、「自社へのインパクト」、「ステークホルダーへのインパクト」という二つの軸を用いることが一般的です。この二つの評価軸による分析を、マテリアリティ・マトリックスという図式で表すことも多くあります。

「ステークホルダーへのインパクト」ではなく、「社会全般へのインパクト」を評価軸とする場合もあります。

また、このような評価以外にも、以下のような評価基準などが考えられます。

- そのインパクトが実際に起こる可能性

- リスクと機会のどちらか。または両面的か。

- インパクトがすでに顕在化しているか否か。

- インパクトは短・中・長期のどれに当てはまるか。

候補の優先順位付けとマテリアリティ特定

分析・評価したマテリアリティの候補を、その分析・評価に基づいて優先順位付けします。そして、その優先順位の上位に位置する内容がマテリアリティとなります。

そして、最終的な決定は、企業内のガバナンス体制における最終決定部門での承認によって行われます。

また、こういった特定プロセスの中で、意思決定者による妥当性の確認、ステークホルダーとの対話を定期的に行うことで、特定プロセスをより正確で充実したものにすることができます。

特定プロセスの開示

特定したマテリアリティを開示するのと同様に、その特定プロセスも公開することで透明性を高めることができます。特定プロセスの開示では、議論フローや援用したガイドライン、具体的なタイムライン、ステークホルダーとの対話などについて説明することが一般的です。

ガイドライン統合の動き

これまで統一されていなかったガイドラインを統合しようとする動きもあります。

2021年11月に、国際会計基準(IFRS)を策定する国際会計基準審議会(IASB)の母体である IFRS財団に、統一的なESG基準作りをする新組織である国際サステナビリティ基準審議会(ISSB)が設置されました。そして、ISSBは現在作成中であるガイドラインを、2024年1月から実用化することを決定しています。草案等は既に公開されており、2024年1月以降には、さらなるガイドラインの対象拡大がされることになっています。[6]

これに対して、CDP、CDSB、GRI、IIRC、SASBが共同ステートメントである「より包括的な企業報告のための共同意思表明」を公表し、ISSBの方針に賛同しています。[7]

まとめ

マテリアリティについて、ESGのための企業の重要課題として紹介しました。一見、単純な概念に見えますが、マテリアリティの活用方法、マテリアリティ以外の財務情報や非財務情報との関係などの観点から考察すると、企業にとって、これからの事業活動のために、探求する価値のある奥深い要素であることが分かります。

次の記事はこちら!

⇒マテリアリティとは?特定までのプロセスと具体例を紹介 Part2

サステナビリティの新基準、ISSBについて包括的に理解する!

参考文献

[1]岡本卓万(2023)「サステナブル投資の基礎シリーズ サステナブル投資の歴史」<https://www.tr.mufg.jp/mufgam-su/pdf/20230403_01.pdf>

[2]PRI “About the PRI”(最終閲覧:2023年11月15日)

<https://www.unpri.org/about-us/about-the-pri>

[3]年金積立金管理運用独立行政法人(2021)「第6回 機関投資家のスチュワードシップ活動に関する上場企業向けアンケート集計結果」

<https://www.gpif.go.jp/investment/stewardship_questionnaire_06.pdf>

[4]以下のガイドラインを参照。

グローバル・レポーティング・イニシアティブ(2023)「統合版GRIスタンダード」

<メールアドレスを登録し、ダウンロード。>

国際統合報告評議会(2021)「国際統合報告 <IR> フレームワーク」

<メールアドレスを登録し、ダウンロード。>

環境省(2018)「環境報告ガイドライン2018年版」

<https://www.env.go.jp/policy/2018.html>

経産省(2022)「価値協創ガイダンス2.0」

<https://www.meti.go.jp/policy/economy/keiei_innovation/kigyoukaikei/ESGguidance.html>

[5]環境省地球温暖化対策課(2021)「TCFDを活用した経営戦略立案のススメ ~気候関連リスク・機会を織り込むシナリオ分析実践ガイド ver3.0 ~」

<https://www.env.go.jp/earth/TCFD_guidbook.pdf>

[6]国際会計基準財団 “ISSB ramps up activities to support global implementation ahead of issuing inaugural standards end Q2 2023” 2023年2月17日。(最終閲覧:2023年11月15日)

<https://www.ifrs.org/news-and-events/news/2023/02/issb-ramps-up-activities-to-support-global-implementation-ahead-of-issuing-inaugural-standards-end-q2-2023/>

[7]都澤亜里沙(2020)「Statement of Intent to Work Together Towards Comprehensive Corporate Reporting 日本語まとめ」

<https://simi.or.jp/grc/statement-of-intent-to-work-together-towards-comprehensive-corporate-reporting/>

リクロマの支援について

弊社はISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業等を行っています。

お客様に合わせた柔軟性の高いご支援形態で、直近2年間の総合満足度は94%以上となっております。

貴社ロードマップ作成からスポット対応まで、次年度内製化へ向けたサービス設計を駆使し、幅広くご提案差し上げております。

課題に合わせた情報提供、サービス内容のご説明やお見積り依頼も随時受け付けておりますので、お気軽にご相談ください。

⇒お問合せフォーム

メールマガジン登録

担当者様が押さえるべき最新動向が分かるニュース記事や、

深く理解しておきたいトピックを解説するコラム記事を定期的にお届けします。