Last Updated on 2026年1月12日 by Sayaka Kudo

気候変動への対応が喫緊の課題となる中、投資における気候変動対策が世界的に注目されています。

本コラムでは、その中でも特に重要な「PRI(責任投資原則)」に焦点を当て、その目的や設立背景、ESGとの関係性について解説します。

CDP(気候変動質問書)の基本情報や回答メリット、ポイントを知る「CDP(気候変動質問書)入門資料」

⇒資料をダウンロードする

SBT認定の基本的な概要や申請プロセスについて一通り理解する、「SBT認定解説資料」

⇒資料をダウンロードする

PRI(責任投資原則)とは

「PRI(Principles for Responsible Investment)」とは、責任投資原則と呼ばれ、投資家の責任ある投資を推進するための行動指針・原則を提唱しているイニシアチブです。

国連の支援のもと、環境・社会・ガバナンス(ESG)の3つの要素を組み込んだ投資を促進しています。

PRIの設立背景

PRIは、2006年に当時の国連事務総長コフィー・アナンによって設立されました。

従来の投資の基準は、売上高や収益性など、主に企業の財務面に焦点を当て、より効率的かつ短期的に実績を上げることが求められていました。

しかし経済が急速に発展していく一方で、気候変動問題などの環境問題、サプライチェーンにおける労働問題などの社会問題、企業の不祥事など企業統治の問題が浮上していきました。

これらの問題は経済社会の持続性に関わるとし、企業の経営は単なる財務的成功だけでなく、社会や環境に与える影響も考慮されるべきだという認識が広まりました。中でも特に、投資が企業の行動に影響を与えるため、持続可能な社会を築く上で投資機関が果たすべき責任が大きいとの認識が広まり、金融業界においてESGを取り入れるべきだという考えから、PRIが設立されました。

PRIの設立後、欧米では2008年のリーマン・ショックを契機に、次のリーマンショックは気候変動になるのではないかという危機感が生まれ、世界中でESGへの関心が高まりました。

日本では、2015年に世界最大の公的年金基金であるGPIF(年金積立金管理運用独立行政法人)がPRIに署名したことで、PRIに対する関心が一気に高まりました。

6つの基本原則

PRIには指針として以下の6つの基本原則があり、署名した投資機関はこれらを遵守することが求められます[4]。

■原則 1: 私たちは、投資分析と意思決定のプロセスに ESG

の課題を組み込みます

■ 原則 2: 私たちは、活動的な所有者となり所有方針と所有習

慣に ESG の 課題を組み入れます

■ 原則 3: 私たちは、投資対象の主体に対して ESG の課題に

ついて適切な開示を求めます

■ 原則 4: 私たちは、資産運用業界において本原則が受け入れ

られ、実行に移されるように働きかけを行います

■ 原則 5:私たちは、本原則を実行する際の効果を高めるために、

協働します

■ 原則 6:私たちは、本原則の実行に関する活動状況や進捗状

況に関して報告します

署名機関はこれらに遵守することで、サステナブルなグローバル金融システムの発展に貢献できる仕組みになっています。

最低履行要件の不履行で除名も

署名機関が急速に増えている一方で、署名機関は署名後も、原則に則った活動を継続的に行い、毎年報告書の提出や情報開示をする必要があります。特定の基準を満たさない場合は、除名をされてしまう可能性があります。

2018年から、PRIは署名機関からの投票決議を実施した上で、署名機関に対し最低履行要件を導入しています最低履行要件は以下の通りです。

対象:アセットオーナー、運用会社

①運用資産総額(AUM)50%を超える運用をカバーする責任投資ポリシーの制定

ポリシーの様式は不問だが、責任投資アプローチあるいは環境や社会、ガバナンスに関する投資ガイドラインの策定が要求される。2018年11月、最低履行要件を満たせていないとして5機関が除名処分を受けました。

②内部・外部スタッフによるRIポリシーの実施

ポリシーを実行に移すため、内部従業員や運用委託先等の外部関係者に対しポリシーの実施を求める。

③ RI実施に関する経営陣のコミットメントと説明責任メカニズム

ESG投資の実行に対し経営陣のコミットメントと説明責任メカニズムを求める。責任投資ポリシーが確実に実行されることを経営陣が責任を持つガバナンスやマネジメント体制を構築しなければならない。

重要なのは、PRIへの署名という形式的な手続きだけでなく、本格的に持続可能な投資にコミットする姿勢を示す重要なステップを踏み続けるという点です。これらは法的拘束力のない任意原則ですが、ESG要因を考慮することは、機関投資家にとって投資リスクマネジメントとなる基準であり、社会的責任であると位置付けられています。

PRIの目的

環境・社会・ガバナンスへの配慮

PRIの目的は、投資家が投資判断プロセスにESGを組み込むESG投資を促進することで、持続可能な社会を実現することです。これにより、投資家が投資判断において環境・社会・ガバナンスの要因を積極的に組み入れることで、投資先企業の持続性と安定性を高めることができます。

ESG投資

ESGとは、環境(Environment)・社会(Social)・ガバナンス(Governance)の英語の頭文字を合わせた言葉です。これまでは、投資家が企業の株式などに投資する際には、投資先の価値を測る材料として、キャッシュフローや利益率などの定量的な財務情報が使われてきました。さらにそれに加え、非財務情報であるESGの要素を考慮する投資がESG投資です。企業の持続性と安定性を重視し、リスク低減を図ることができます。

PRIはこうしたESG投資を通じて、投資家に長期的な視点を促し、財務的責任だけでなく社会的責任も果たすことを目指しています。

投資者の連携と協力の場

PRIの署名機関には、年金基金や保険会社など自ら投資資金を保有している「アセットオーナー」、これらの資金を受託して運用する「運用会社」、そして投資指数や金融情報サービスを提供する「サービスプロバイダー」の3つの種別があります。

こうした機関に対し、ESG投資に関するレポートや研修の提供を行っています。

またネットワーキング機会を提供しており、投資家同士の連携や協力を奨励するプラットフォームとして機能しています。これにより、さまざまな機関が知識とリソースを共有し、協働しながらESGに焦点を当てた投資を進めることができます。

短期的な視点から中長期的な視点へ

2015年に国連が発表した持続可能な開発目標の策定や、2050年までのカーボンニュートラル実現目標など、気候変動対策が世界的に注目されるようになったことに伴い、現在では投資家もますます自らの責任を重視し、企業の取り組みを注視するようになりました。

たとえ企業の目先の収益が好調であったとしても、劣悪な労働条件や児童労働による原材料調達、気候変動に対する不十分な対策などから、不買運動が起こることもあります。

かつては、ESGを考慮することはコストがかかるものと見なされていましたが、現在では、ESGが投資のリスク回避において重要な視点となっており、財務的な分析と組み合わせてESG投資が広まっています。投資を中長期的な視点で行うことが、企業価値の向上を向上させ、それにより機関投資家の経済的な価値向上にも繋がるといった認識が広がっています。

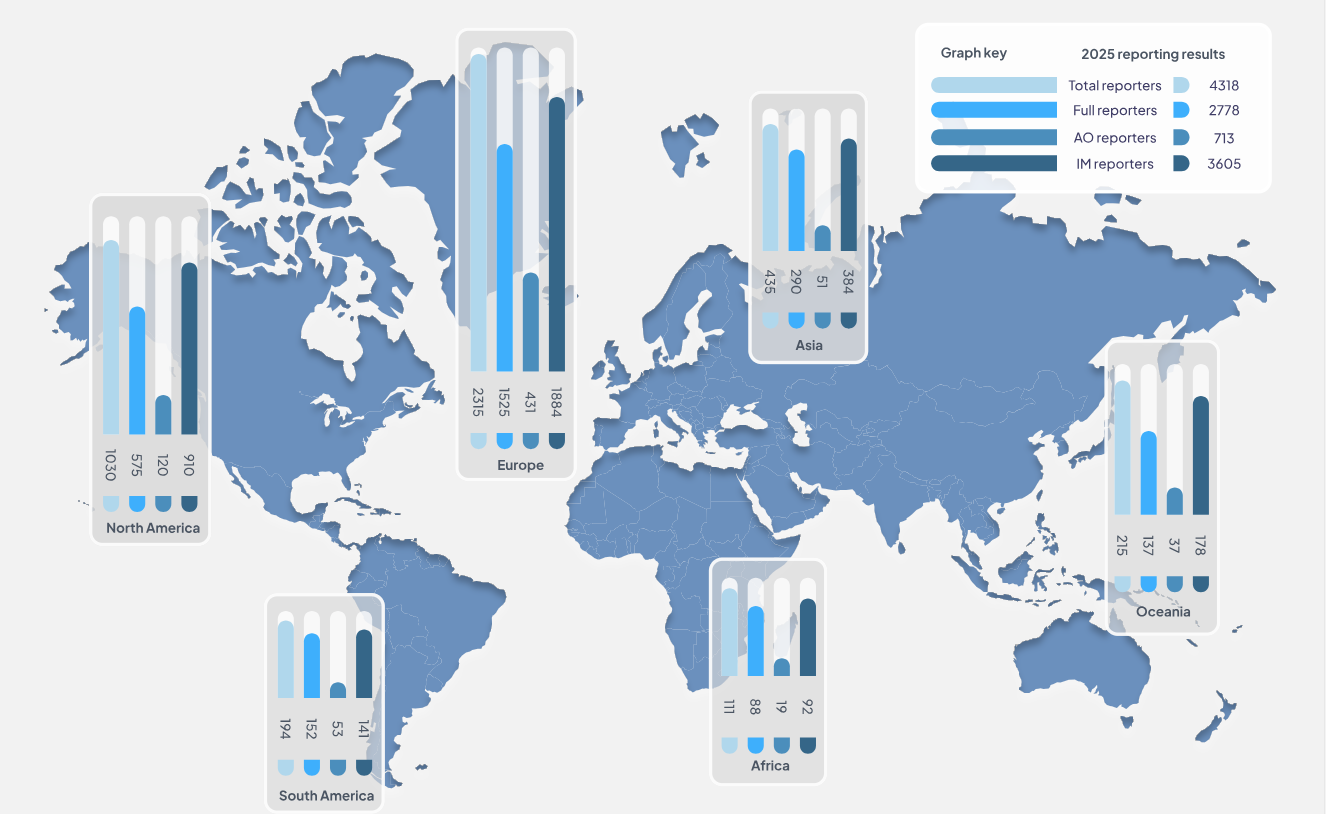

PRI署名機関数は大きく増加

PRIの報告書によると、2025年には世界で5000以上の機関が署名しました。地域別にみると、日本や中国を含むアジアは435、北アメリカは1030、ヨーロッパで2315に達します。

資産運用総額は139兆6000億ドル超えと、世界の株式市場の時価総額に匹敵する規模です。

署名機関は全ての国で拡大していますが、新興国での伸びは特に急速です。中国とブラジル以外のラテンアメリカの成長は2021年度時点で前年比100%を超えており、PRIでは、過去12 か月で12カ国以上の新たな国からの署名機関を迎え入れました。

2025レポーティング結果

PRIに署名することのメリット

毎年の報告書提出の義務があり、基準を満たさないと除名になることがあるという厳しいものですが、それに匹敵するほど、PRIへの署名には大きな利点が存在します。

まず第一に、世界中で責任投資を実践する最新かつ一流の情報提供や研修に参加する機会を得られるという点です。

また、投資家同士の連携や協力を奨励するプラットフォームとして機能しているため、ネットワーク構築の点でも十分に価値のある機会を得ることができます。

PRIによるこれらの実践的な情報とネットワークを活用し、ESG課題への対策を実践していくことで、リスクを低減でき、競争力のある持続的な企業経営を行うことができます。これによりステークホルダーからの信頼を得ることができます。

今後のビジョン

PRIは長期的価値を重視する持続可能な金融システムの実現を目指しています。今後の10年ビジョンでは、3つの分野「責任ある投資家」「持続可能な市場」「すべての人々のための真の豊かな世界」に焦点を当て、それぞれの優先的な取り組みを公開しています。

フィードバックをもとにフレームワークを改善

PRIは定期的に署名者からフィードバックを集め、改善を行っています。2023年1月に発表された新たなフレームワークには、1700の機関からの意見を反映しています。生物多様性の要素の強化、署名機関が提供する背景情報や実例の拡充など、今後の改善が期待されている部分もあります。今後もこうした改善が継続されることにより、基礎的なサステナビリティ報告から実際の成果に焦点を当てるようになると考えられます。

【主な変更点】

・一貫性と適用性を向上し、他のサステナビリティフレームワーク(TNFDなど)との連携を強化する要望に応じる

・必要なデータの詳細度を低くし、指標の数を減らし、シンプルにすることでレポーティングの手続きを簡略化

まとめ

PRIはESGを金融市場に取り入れ、投資家が投資判断プロセスにESGを組み込むことを促進することで、持続可能な社会の実現を目指しています。今後ますます署名機関が増え、サステナビリティに関する世界的なレポーティング基準が整備されると予想されます。PRIに署名することは、外部に向けて本格的にESGに取り組んでいる姿勢を示す有用的な手段になりうると言えます。しかしその本質としての、ESGを投資業務に組み込み、その実践を継続的に改善し続けることが非常に重要です。

#海外動向

参考文献

[1] PRI(n.d.)「about the PRI-what is the PRI?」(閲覧日:2026年1月9日)

[2] PRI(n.d.)「Minimum requirements for investor membership」(閲覧日:2026年1月9日)

[3] PRI(2023年1月) 「Release of the 2023 Reporting Framework and updates on Accountability」(閲覧日:2026年1月9日)

[4] PRI(n.d.)「責任投資の入門ガイド」(閲覧日:2026年1月9日)

[5] PRI(2021年4月)「PRIの戦略的計画 2021-24年」(閲覧日:2026年1月9日)

[6] 環境省 (n.d.)「ESG金融ハイレベル・パネル」(閲覧日:2026年1月9日)

[7] 金融庁(2023年4月)「資産運用業高度化プログレスレポート2023」(閲覧日:2026年1月9日)

[8] 年金積立金管理運用独立行政法人(GPIF)(2025)「ESG指数に基づいた株式投資」(閲覧日:2026年1月9日)