Last Updated on 2025年12月28日 by Moe Yamazaki

近年金融機関などでも目にするようになったトランジションボンド。

温室効果ガス(GHG)削減など持続可能な社会に向けた移行プロセスに出資できるという点からリスク軽減につながるだけでなく、ビジネス機会があるというメリットが大きく、日本でも注目されるようになってきました。

本記事ではトランジションボンドの概要や仕組み、国内外の活用事例について解説いたします。

トランジションボンドの概要

近年金融機関などで聞くことが増えたトランジションボンド。

言葉だけ知っていても何のことかわからない人も多いかと思います。

まずはその概要について簡単にご説明します。

トランジションボンドとは

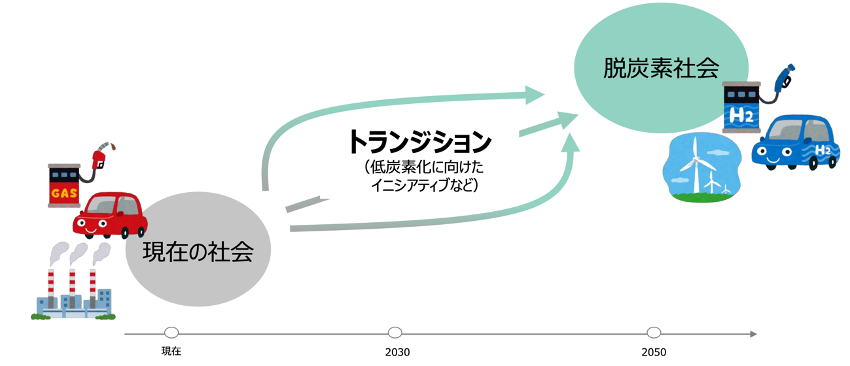

トランジションボンドとは、低炭素経済など持続可能な世界に移行するための各種プロジェクトを資金用途とする債券のことです。

2019年6月にフランスの大手保険・資産運用グループの投資部門である、アクサ・インベストメント・マネージャーズが定めたガイドラインによって、「資金用途が全部又は一部、新規若しくは既存の適格トランジッション・プロジェクトである資金調達又は借り換えを目的とした債券」として定義づけられた金融商品のことを指します。

トランジションボンドについては、上述のガイドラインが定められた2019年頃より、新たな利益になると考えた投資家からも注目されるようになり、多くの企業で発行されるようになっています。

なぜ環境保護活動にかかわる団体のみならず、企業や投資家からも注目を集めるようになったのでしょうか?

その背景を次項にて説明します。

トランジションボンドが注目されるようになったきっかけ

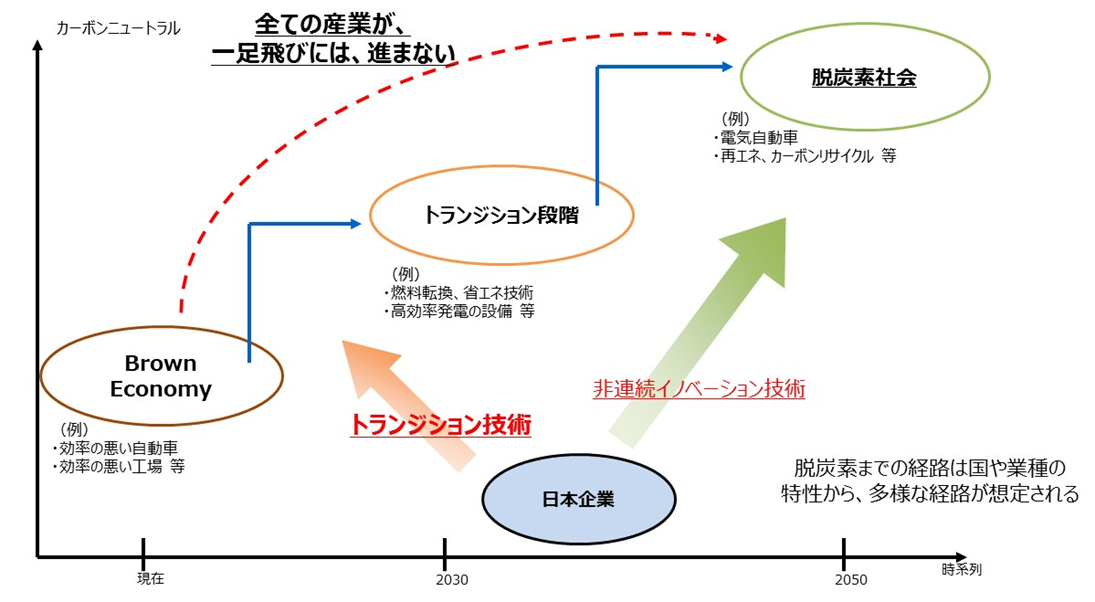

トランジションボンドが注目されるようになったのは、欧州を中心に低酸素経済社会への「移行」が企業の経営に重大なリスクをもたらすという点や、移行に伴う新たなビジネスチャンスが注目されるようになったことが挙げられます。

2016年11月に発行したパリ協定では「世界の平均気温上昇を産業革命以前に比べて2℃低く保ち、1.5℃に抑える努力をする」という目標(2℃目標)が定められました。

これをきっかけに二酸化炭素などの温室効果ガス(GHG)の排出量を減らし、低炭素社会への「移行」を目指す動きが、金融業界や政府の中で活発化。

現在では世界各国・地域で「移行」に向けた動きが見られています。

欧州連合(EU)のタクソノミー戦略

上記のような「移行」に向けた動きの中でも特に注目されるのが、欧州連合が2021年末に定めたタクソノミー戦略です。

同戦略では持続可能な経済活動について以下の3つの区分を定義づけていて、その中に「移行」に向けた活動として「トランジショナルな活動」について触れています。

3つの区分について以下に詳述します。

なお、EUのタクソノミー戦略について詳しく知りたい方はこちらの記事をご参照ください。

気候変動の緩和を可能にする活動

パリ協定の長期的な温度目標と経済活動として定義づけられる活動です。

再生可能エネルギークリーンなモビリティの導入などが該当します。

それぞれの活動には目標となるしきい値が定められており、例として、鉄道や自動車、船舶については一律に「二酸化炭素(CO2)排出量ゼロ」が基準となっています。

再生可能エネルギーについては温室効果ガス(GHG)排出量に、以下のようなしきい値が設定されています。

- 太陽光:しきい値なし

- 風力:しきい値なし

- 地熱:ライフサイクルの温室効果ガス(GHG)排出量が1kWhあたり100g未満

- 水力:貯水池面積あたりの出力が5W/m2以上または人工貯水池のない流れ込み式水力はしきい値なし、それ以外はライフサイクルの温室効果ガス(GHG)排出量が1kWhあたり100g未満

- バイオ燃料発電:化石燃料に対する排出削減率が80%以上

- バイオ燃料の製造:化石燃料に対する排出削減率が60%以上

気候変動の緩和への貢献を「可能にする」活動

温室効果ガス(GHG)排出量削減のために必要な装置の製造やインフラ整備、研究開発に関わる活動で、以下のような活動が該当します。

- 再生エネルギーの大量導入を可能にするため送配電網の増強

- 太陽光パネルなどの機器製造

- 建物への省エネ機器の設置・保守

- 温室効果ガス(GHG)排出削減に寄与する技術の商用化やコスト削減などを目的とした研究開発

トランジショナルな活動

現時点で温室効果ガス(GHG)を排出する経済活動でも、「環境的に持続可能な経済活動」として認める、排出量を削減する活動のことです。

例としては以下のような活動が挙げられます。

- 乗用車:直接二酸化炭素(CO2)排出量が1kmあたり50g未満(2025年までの期限付き)

- 建物のリノベーション:リノベーション前と比較して一次エネルギー消費が10%以上改善

- セメントや鉄鋼、化学などの多排出製造業:温室効果ガス(GHG)排出量が多く、低炭素の代替技術が実用化されていない製造業。ただし、EU排出量取引制度で設定されるEU-ETSベンチマークと同等の「当該業種の温室効果ガスパフォーマンス上位10%の平均」の基準を満たす必要あり

タクソノミー戦略で認められた影響

タクソノミー戦略で「移行」に関する活動が持続可能な活動として定められたことで、

鉄鋼メーカーや化学メーカー、ガス会社など、これまでに事例が少なかった業界の事業者がサステナブル・ファイナンスの取り組みを始めるようになりました。

多くの温室効果ガス(GHG)を排出する業界の事業者でも、排出量を削減するプロジェクトを「環境的に持続可能な経済活動」として認められるようになるケースが増えたためです。

同時期に欧州連合(EU)においてはベンチマーク規制でも「移行」に対するキーワードが設定されました。

これらの結果トランジションボンドの発行数が増え、「移行」に関する注目度は投資家の間でも高まっています。

トランジションボンドとグリーンボンドの違い

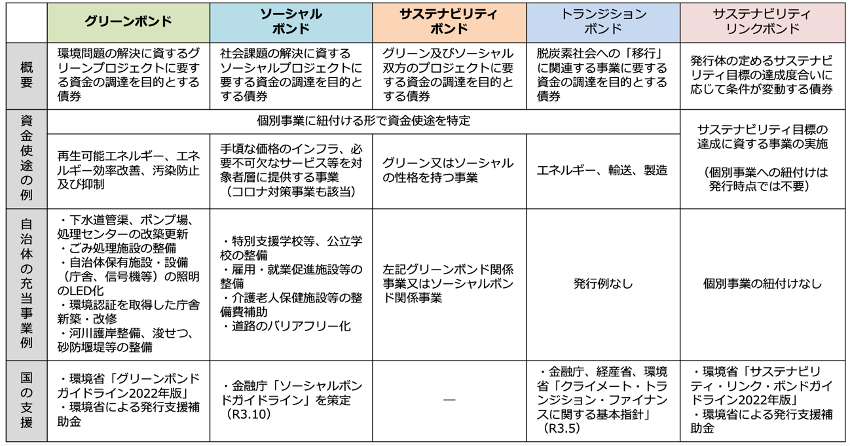

温室効果ガス(GHG)の削減をはじめとする持続可能な社会を実現するためのプロジェクトに係る債券としては、トランジションボンドの他、グリーンボンドが存在します。

グリーンボンドもトランジションボンドと同様、第三者機関の監査を受けながら環境関連のプロジェクトに活用する資金を提供するという意味合いでは同じ概念です。

ただ両者の用途には、大きな違いがあります。

グリーンボンドは再生可能エネルギーの開発やクリーンな交通インフラの開発など、温室効果ガス(GHG)を出さない、または排出量の少ない企業やプロジェクトが対象となります。

一方、トランジションボンドは以下のように現状は温室効果ガス(GHG)が多いものの、そこから脱炭素化を図っている企業やプロジェクトに投資を行うのが特徴です。。

- 火力電力発電所の熱源を石油・石炭から天然ガスに変更するプロジェクト

- 商船の動力源について重油からLNG(液化天然ガス)に変更するプロジェクト

- 重化学工業の工場におけるエネルギー利用効率化や汚染水の処理を促進するプロジェクト

総じてトランジションボンドは代替手段がないために温室効果ガス(GHG)を出す可能性が高い電力会社、ガス会社、航空会社などの事業者などにも利用しやすく、グリーンボンドよりも広範囲の事業家が発行し、より多くの投資家から資金を集められる可能性があるというのが特徴といえるでしょう。

なお、グリーンボンドやトランジッションボンドは、どちらもSDGs(Sustainable Development Goals)債に含まれる内容で、地方公共団体の資金調達方法としても注目されています。

以下に主なSDGs債とそれぞれの違いをまとめます。

SDGsについての概要は上記図の参考元である総務省の資料にも掲載されているので、興味がある方はご覧いただけますと幸いです。

スコープ3算定式の精緻化を図る、「Scope3の削減方法とは?WP」

⇒資料をダウンロードする

トランジションボンドの活用事例

トランジションボンドは世界各地の企業が発行するようになりました。環境保護活動が盛んな欧州の企業が多いものの、中には日本を含むアジアや南米の新興国・地域も含まれており発行元は多様化する傾向にあります。

その中でも代表的なプロジェクトを5つご紹介します。

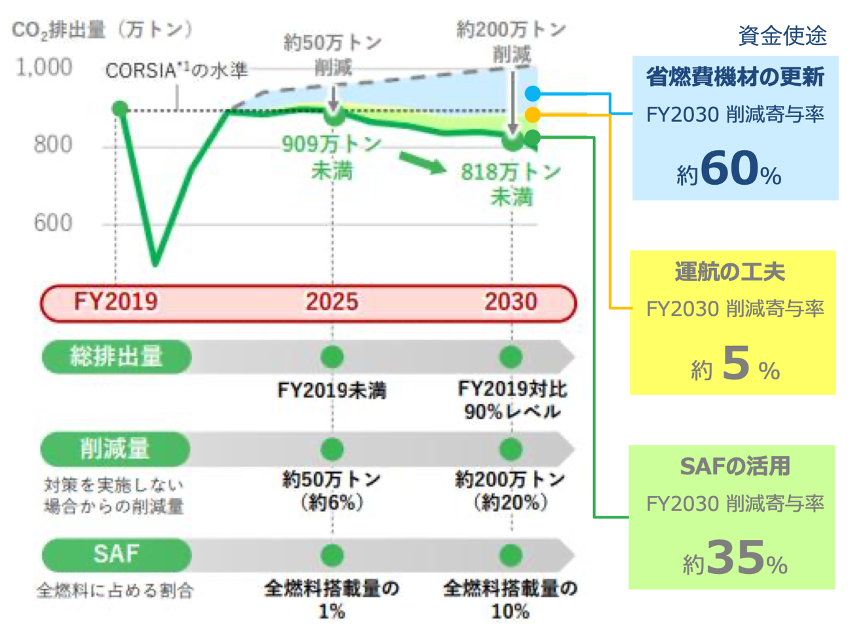

日本航空グループ(日本・航空輸送)

最初に紹介するのは日本航空グループの事例です。

同グループでは2030年度における総排出量を2019年度比90%削減できるよう、以下のようなトランジション戦略を展開しています。

その一環として2022年3月に100億円規模、償還年限5年のトランジションボンドを発行しています。

使途はエアバスA350やボーイング787などの省燃費性能の高い機材への更新です。

この取り組みは国際資本市場協会(ICMA)や金融庁・経済産業省・環境省の定めるガイドラインに則り、第三者評価機関であるSustainalyticsによるセカンドパーティ・オピニオンを取得して行われるなど、トランジションボンドの適格性について徹底した第三者評価が行われています。

このトランジションボンドは経済産業省のモデル事例としても選定され、大手金融機関をはじめ37社からの投資を受けるなど日本国内で高い注目を集めました。

実際に獲得した資金で購入したA350-900で機材を更新した結果、2022年3月から11月までの実績をもとに計算すると、年間では従来機よりも18%近い9.4万トンもの二酸化炭素排出を削減するなど、温室効果ガス(GHG)対策においても成果がでています。

キャッスル・ピーク・パワー・ファイナンス(香港・電力)

続いて紹介するのは香港の電力会社キャッスル・ピーク・パワー(青山発電有限公司、Castle Peak Power[CAPCO] )の子会社が提供する取り組みです。

2017年7月に「エネルギー・トランジションボンド」という名称で、償還年限10年の5億米ドル相当の社債を発行しています。

その資金用途は再生可能エネルギーの開発が困難な場所における、石炭火力発電から新たに設けられる天然ガス火力発電所(二酸化炭素排出原単位450g CO2/kMhが上限)に転換するための建設費用。

同プロジェクトは、親会社C LPホールディングスの「気候アクション・ファイナンス・フレームワーク」に基づいて発行されています。

このフレームワークはノルウェーの評価機関DNV GLが同社のグリーンボンド的確評価方法に基づく監査をうけたうえで、つくられたものになっています。

香港は土地や領海が狭く再生可能エネルギーに適しているとはいえません。

そのため発電動力を石炭からガスに変換することが気候変動対策の主要な戦略になっており、CAPCOのエネルギー・トランジションボンドは需要超過倍率が2.5倍に上るなど、投資家からも大きく注目される商品になりました。

この取り組みはトランジションボンドのガイドライン策定前ではあるものの、同債券の目的である温室効果ガス(GHG)削減による持続可能な社会への「移行」が大きな投資機会につながることを示す事例といえるでしょう。

スナム(イタリア・ガス)

スナムはイタリアの天然ガス輸送会社で、2019年2月に「気候アクションボンド」という名称で償還期限6年半、5億ユーロ規模のトランジションボンドを発行しています。

資金使途はバイオメタン事業、省エネ化などがあり、具体的には以下のような取り組みがあります。

- 二酸化炭素排出削減(例:ボイラー更新)

- 再生可能エネルギー(例:バイオメタン・プラント建設)

- 省エネ化(例:施設やサプライチェーンの照明をLEDに変更)

- グリーン開発(例:保護地区の開発・維持)

また二酸化炭素の28倍もの温室効果をもつとされるメタンの排出量を25%削減すると言う目標を満たすための投資が含まれていることが挙げられるのも、天然ガス輸送会社ならではの取り組みと言えます。

このプロジェクトも前述の香港・CAPCOの事例と同様ノルウェーの評価機関DNV GLの監査を受けています。

ただ評価対象が化石燃料である天然ガスのプロジェクトであるために従来のグリーンボンドの仕組みでは扱えません。

スナムのプロジェクトは、どうしても炭素の排出から免れることができない事業者でも持続可能な社会に向けた対策を資金用途とする金融商品を発行することで実現できる、というトランジションボンドならではのメリットを活かした好事例といえるでしょう。

アクサ・インベストメント・マネージャーズ(フランス・金融)

続いて紹介するのはフランスのアクサグループの投資部門である、アクサ・インベストメント・マネージャーズの取り組みです。

最初に述べたようにトランジションボンドのガイドラインを発行し、持続可能な社会を実現するための新たな資産として定義づけた組織でもあります。

以後もフランス国内では競合となるクレディ・アグリコル社やBPCE社を含む多くの金融機関が発行する各プロジェクトに参画するなど、トランジションボンド関連の業務に広く携わっています。

またアクサグループでは低炭素社会を実現するためのプロジェクトに投資するファンドのETF「AXA ACT Carbon Transition St(AXSBMCT)」をロンドン株式市場で上場させてています。

これにより多くの投資家に対し、持続可能な社会に向けたプロジェクトに投資する機会を与えています。

マーフリッグ・グローバル・フーズ(ブラジル・食品)

ブラジルの大手食品企業で、2019年7月に5億ドル規模・償還年限10年の「サステイナブル・トランジションボンド」を発行しています。

このファンドでは、同社が定める以下の基準を満たした肉牛の購入を目的としています。

- 強制的な労働をおこなっていない

- 児童に労働させていない

- 先住民の居住地域や森林伐採地域で放牧していない

この債券はバリューチェーン全体での監査義務のプロセスが欠如している、など投資家や環境活動家から効果を疑う批判があり、多くの人に必ずしも受け入れられている仕組みにはなっていません。

とはいえ、ブラジルは農業の拡大による熱帯林破壊が温室効果ガス(GHG)の増大につながっていると言う批判を世界中から受けており、それに合わせて発行されたこの債券は同国初のトランジションボンドとして期待されています。

まとめ

トランジションボンドは、現在は多くの温室効果ガス(GHG)を排出する業種の企業であっても、排出力を削減する活動を行えば、持続可能な社会を目指す投資手段として活用できることから、さまざまな業種で注目を集めています。

再生可能エネルギーの導入が気候や地形、土地制度などの問題で欧米ほど進まないなど、持続可能な社会の実現においては不利な条件が多い日本や日本企業においても活用できる可能性は十分にあるため、今後の取り組む事例が増えると予想されます。

#カーボンプライシング

参考文献

[1]江夏あかね(2020), 野村資本市場研究所「トランジションボンドの登場とサステナブルファイナンスの新潮流」

http://www.nicmr.com/nicmr/report/repo/2020/2020win15.pdf

[2]富田基史、堀尾健太(2022)「EUタクソノミー徹底解説「サステナブルな経済活動」を読み解く」日経ESG 2022年4月4日

https://project.nikkeibp.co.jp/ESG/atcl/column/00003/032900033/

[3]環境省報道発表資料「メタンの全大気平均濃度の2021年の年増加量が2011年以降で最大になりました~温室効果ガス(GHG)観測技術衛星GOSAT(「いぶき」)の観測データより~」 環境省ホームページ 2022年3月10日

https://www.env.go.jp/press/110696.html#:~:text=メタンは二酸化炭素に,等、多岐にわたっています%E3%80%82

[4]大沢泰男「トランジション・ファイナンスの可能性 ~「グリーン」だけではない手段が求められる~」SOMPOホールディングスホームページ 2021年4月19日

https://www.sompo-ri.co.jp/2021/04/19/872/

[5]天谷知子(2022)「日本におけるトランジション・ファイナンスの取組み」金融庁

https://www.fsa.go.jp/common/conference/danwa/20220526_JP_02.pdf

[6]経済産業省「トランジションファイナンス」https://www.meti.go.jp/policy/energy_environment/global_warming/transition_finance.html

[7]総務省 「地方公共団体における多様な資金調達について」https://www.soumu.go.jp/main_content/000893812.pdf

[8]AXA ” Forming a bond: supporting the energy transition” AXA.com November27, 2019

https://www.axa.com/en/news/forming-a-bond-supporting-the-energy-transition

[9]Credit Agricole ” Crédit Agricole CIB issues a EUR 100 million Transition Bond subscribed by AXA” ca-cib.com November 27, 2019

https://www.ca-cib.com/en/news/credit-agricole-cib-issues-eur-100-million-transition-bond-subscribed-axa

[10]GROUP BPCE “BPCE issues €100 million of transition bonds, invested by AXA IM, to finance Natixis’ assets contributing to the energy transition” newsroom-en.groupebpce.fr/ December 9, 2020

https://newsroom-en.groupebpce.fr/news/bpce-issues-eur100-million-of-transition-bonds-invested-by-axa-im-to-finance-natixis-assets-contributing-to-the-energy-transition-fe3c-53927.html

[11]”AXSBMCT:LN” Bloomberg

https://www.bloomberg.co.jp/quote/AXSBMCT:LN

[12]経済産業省 「トランジションファイナンス|事例5:日本航空株式会社(JAL)」

https://www.meti.go.jp/policy/energy_environment/global_warming/transition/transition_finance_case_study_jal_jpn.pdf

[13]「第1回トランジションボンド」日本航空株式会社ホームページ

https://www.jal.com/ja/sustainability/esg-finance/transitionbond/

リクロマの支援について

弊社はISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業等を行っています。

お客様に合わせた柔軟性の高いご支援形態で、直近2年間の総合満足度は94%以上となっております。

貴社ロードマップ作成からスポット対応まで、次年度内製化へ向けたサービス設計を駆使し、幅広くご提案差し上げております。

課題に合わせた情報提供、サービス内容のご説明やお見積り依頼も随時受け付けておりますので、お気軽にご相談ください。

⇒お問合せフォーム