Last Updated on 2025年12月24日 by Moe Yamazaki

政府は、企業の排出量削減を促すため、2028年度から化石燃料を輸入する企業に対し、炭素賦課金の支払いを義務付ける方針を決定しました。電力・ガス会社、商社などを対象とし、徐々に金額を引き上げる計画です。

本コラムでは、炭素賦課金について押さえるべきポイントをわかりやすく解説します。

カーボンプライシングの概要についてはこちら!

⇒カーボンプライシングとは?国内外の動向と企業への影響を解説

炭素賦課金とは

炭素賦課金とは、二酸化炭素などの温室効果ガス排出に対して金銭的なコストを課す制度です。この制度は、排出量に応じて企業が支払うべき金額を定めることにより、温室効果ガスの排出削減を促す目的があります。

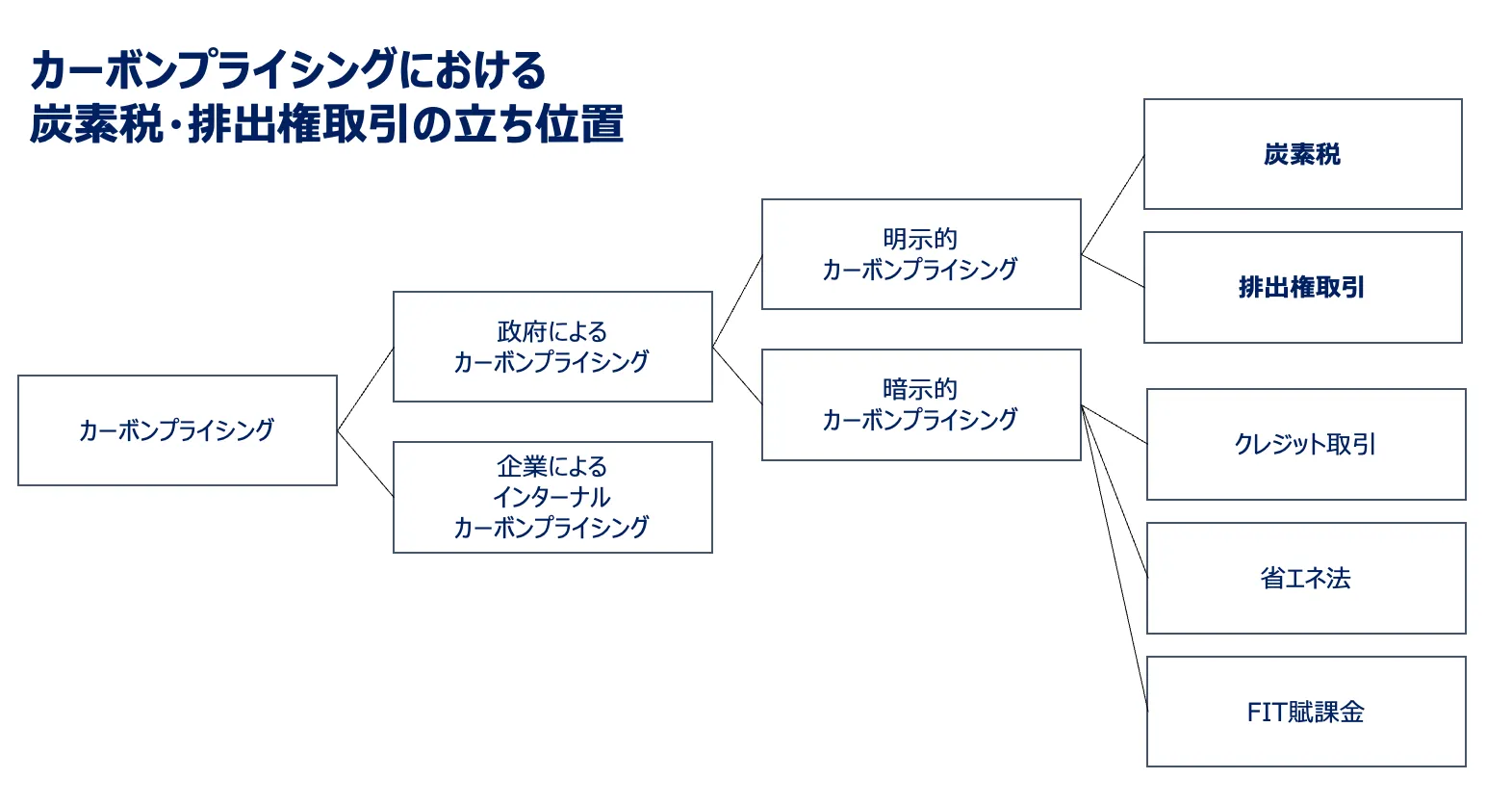

これに関連するものに炭素税、排出権取引があります。

【気候変動関連用語がまるわかり!用語集はこちら】

炭素税(カーボンタックス)

排出されるCO2の量に応じて直接税金を課す方法です。この税金は、化石燃料の使用量に基づいて計算され、排出量を減らすことで税負担を軽減できます。

排出権取引(エミッション・トレーディング・システム、ETS)

総排出量の上限を設定し、その枠内で企業間で排出権を売買する市場ベースのアプローチです。排出権の価格は市場で決定され、排出量を削減した企業は余った排出権を売ることができます。

排出量取引制度についての詳細はこちらの記事をご覧ください。

⇒GX-ETS(排出量取引制度)とは?

こうした炭素税や排出権取引は、カーボンプライシングの一部でもあります。カーボンプライシングとは温室効果ガス排出量に対するコストを経済活動に組み込む政策手法全般のことを指します。

関連記事:カーボンプライシングとは?国内外の動向と企業への影響を解説

炭素賦課金と炭素税の違い

ポイント:いずれも温室効果ガスの排出に対してコストをかけ、排出削減を促すという点で共通だが、制度の位置づけや、運用・調整の仕組みに違いがある

炭素税:法律で定められた税金

炭素税は、一般的な「租税」として扱われます。つまり、税率や課税方法は法律で定められており、変更には国会での承認が必要です。

そのため、柔軟な調整が難しく、政策変更には時間を要するという課題があります。

炭素賦課金:よりフレキシブルな負担金

一方の炭素賦課金は、法的には「租税」ではなく、一定の目的のために特定の行為に対して課される金銭的負担です。こちらは政省令によって水準を調整できるため、市場の動きや政策目標の変化に柔軟かつ迅速に対応できるという利点があります。

炭素賦課金と排出権取引の違い

ポイント:排出した炭素へのコストの課し方・決まるものが逆

排出権取引:排出総量の上限が定まっているが、価格は変動する

排出権取引では排出総量の上限が定められ、その枠の中で企業間で排出権を売買するため、排出権の価格は需要が高まれば上昇し、需要が低ければ下がります。

炭素賦課金:排出量当たりの価格が定まっているが、排出量は不確定

炭素賦課金は、排出量単位当たりの価格が定まっているため、排出に伴うコストが予見可能である一方、総排出量は市場に委ねられます。

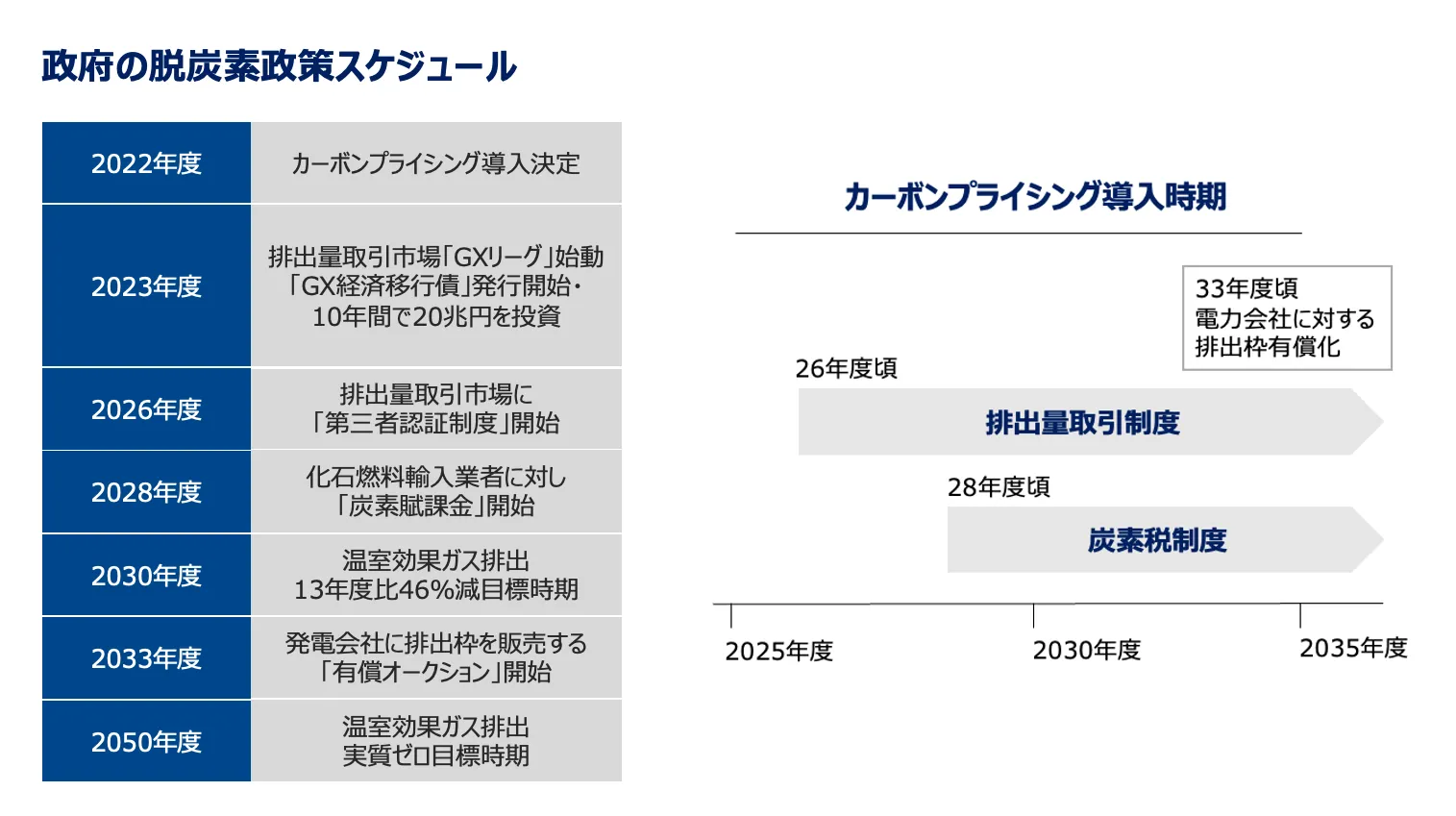

日本での炭素賦課金の導入動向

2023年5月に国会で成立した「GX推進法」は日本の脱炭素化を加速するための重要な法律のひとつで、具体的な支援策として、今後10年間で合計20兆円のGX経済移行債の発行が可能とされました。これにより、企業は脱炭素に向けた投資資金をより容易に調達できるようになります。

GX経済移行債の償還財源として、政府は2028年度から化石燃料輸入事業者に対して炭素賦課金の支払いを義務付ける制度を導入する計画です。

化石燃料輸入事業者は、石炭、天然ガス、石油など輸入した化石燃料の炭素含有量に基づいて炭素賦課金を支払うことになります。これにより、政府は化石燃料の使用に伴う環境への影響を金銭的に反映させ、脱炭素化への取り組みを促進する狙いです。

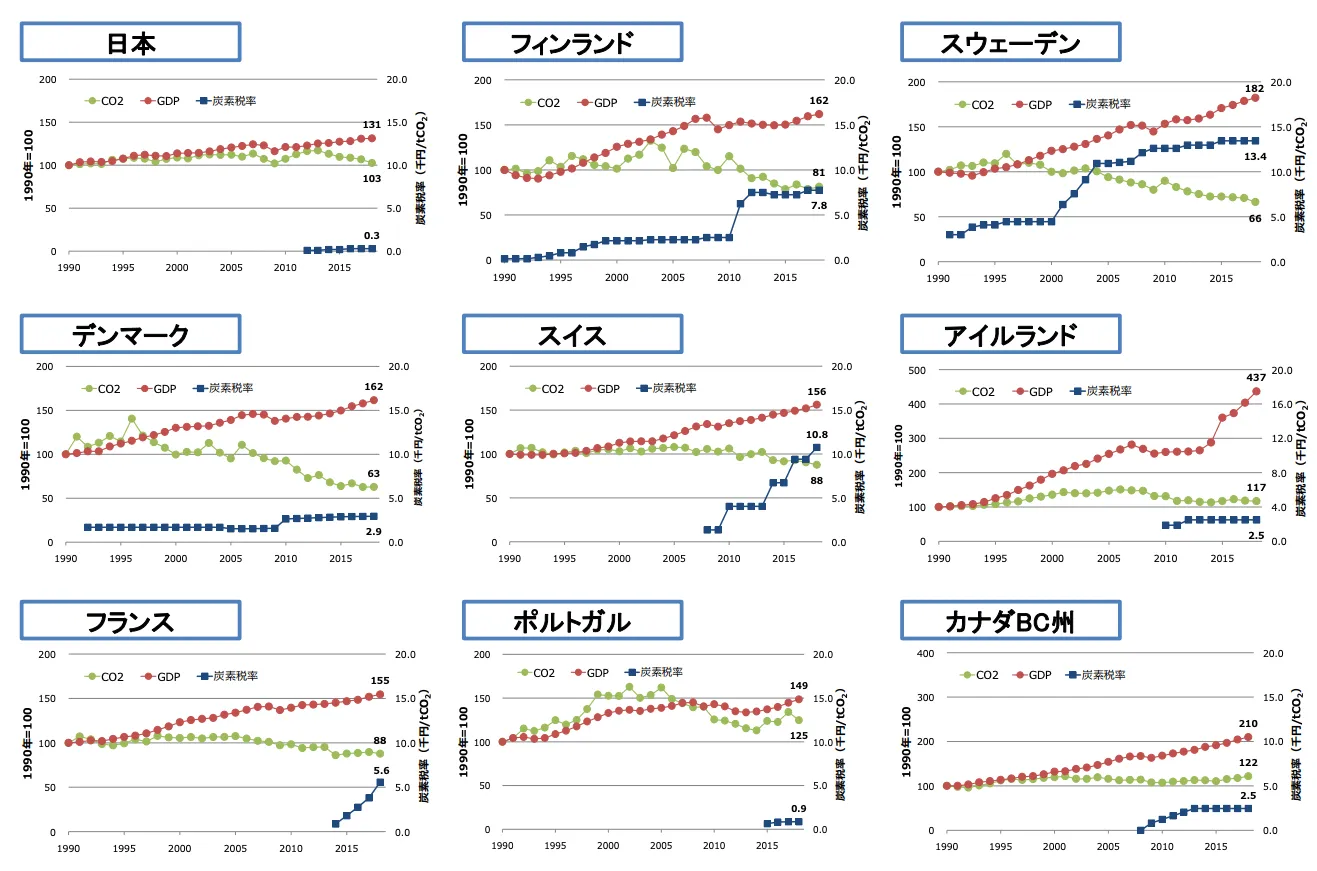

炭素賦課金導入国におけるデカップリング

「デカップリング(脱連動)」とは、経済成長が二酸化炭素排出量増加と必ずしも連動せず、これらの国々が環境保護を重視しながらも経済発展を継続できることを指します。持続可能な発展を達成するために重要であり、環境保護と経済活動のバランスを取る上で欠かせない概念です。

日本政府は炭素税の導入について、経済成長が損なわれる事態は避けるべきだとして慎重な姿勢を示していますが、このデータから分かるように、ヨーロッパをはじめとした導入済みの多くの国では、排出量削減が達成されているのと同時に、炭素税導入が経済成長に悪影響を与えていないことが明らかになっています。

経済成長を維持しつつ二酸化炭素排出量を削減することは可能であり、税の収入を再生可能エネルギーの開発や減税、社会保障の強化など、経済活動を刺激する方法に再投資することで、このバランスを実現することができています。

このように、炭素税は削減目標の達成に寄与するだけでなく、経済的な機会を生み出し、経済成長を支える政策ツールとして機能している例が多くあるというのが実態です。

まとめ

炭素賦課金は、温室効果ガス排出に対して金銭的なコストを課す制度です。

炭素賦課金に関連するものに炭素税と排出権取引があります。そして多くの国々での導入状況から明らかなように、これらのアプローチは、二酸化炭素排出量削減を実現し、同時に経済成長と環境保護の両立が可能となっています。

単なる環境政策ではなく経済政策としても価値を持つものであり、国際的な産業競争力を念頭に置いた産業政策のツールになりつつあります。国内でも段階的な導入が始まっており、2030年代に本格化すると予想されます。

#カーボンプライシング#炭素賦課金

リクロマのサービス資料はこちら

弊社では、ISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業など、幅広いサービスを提供しております。柔軟な支援形態や高い満足度を誇る弊社のサービスについて、ぜひ資料でご確認ください。

参考文献

[1] World Bank(2023)「State and trends of carbon pricing 2023」

[2] 経済産業省(n.d.)「炭素税・国境調整措置を巡る最近の動向」

[3] 環境省(2021)「第12回カーボンプライシングの活用に関する小委員会」

[4] 資源エネルギー庁(2023)「脱炭素に向けて各国が取り組む「カーボンプライシング」とは?」

[5] 資源エネルギー庁(2022)「令和4年度エネルギーに関する年次報告」

[6] 環境省(2023)「成長志向型カーボンプライシング構想について」

リクロマの支援について

弊社はISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業等を行っています。

お客様に合わせた柔軟性の高いご支援形態で、直近2年間の総合満足度は94%以上となっております。

貴社ロードマップ作成からスポット対応まで、次年度内製化へ向けたサービス設計を駆使し、幅広くご提案差し上げております。

課題に合わせた情報提供、サービス内容のご説明やお見積り依頼も随時受け付けておりますので、お気軽にご相談ください。

⇒お問合せフォーム