Last Updated on 2026年1月8日 by Moe Yamazaki

【気候変動関連用語がまるわかり!用語集はこちら】

TCFD提言の基本を理解する、「TCFD開示入門編:WP」

⇒資料をダウンロードする

関連記事はこちら

⇒シナリオ分析とは?実践方法をわかりやすく解説

⇒TCFD開示の移行計画とは?TCFDスコアアップのポイントを解説

TCFDとは?

TCFDとは

TCFDとは、2015年4月、気候関連の情報開示のガイダンス作成を目的に、G20の金融部門である金融安定理事会によって設立されたTask Force on Climate-related Financial Disclosures(気候関連財務情報開示タスクフォース)の略称です。このタスクフォースが2017年6月に公表した最終報告書(「TCFD提言」)にて情報開示のガイダンスが公開されたことから、「TCFD」という略称がそのまま開示の枠組みの呼称として参照されています。提言は2021年10月に改訂され、文書の中で開示の必要性がさらに強調されています。

TCFDの開示項目は、4要素で構成される

TCFDは、気候変動が自社へもたらす影響についての企業の認識を、投資家等のステークホルダーが適切に評価できるよう、11の開示要求項目からなる4つの開示事項「戦略」「リスク管理」「指標と目標」「ガバナンス」について情報開示を求めています。

「戦略」では、気候関連のリスクと機会が事業、戦略、財務計画にどのような潜在的な影響があるかをについて、「リスク管理」では、気候関連のリスクについて、どのように認識、評価、管理しているのかについて、「指標と目標」では、気候関連のリスクと機会を評価、及び管理する指標と目標について、そして「ガバナンス」では、気候関連のリスクと機会のガバナンスについて、開示が求められています。

TCFD提言の基本を理解する、「TCFD開示入門編:WP」

⇒資料をダウンロードする

TCFDに則った情報開示の重要性

気候変動関連のイニシアチブが多く存在する昨今、殊にTCFD提言に即して情報開示を進めるべき理由は何なのでしょうか。

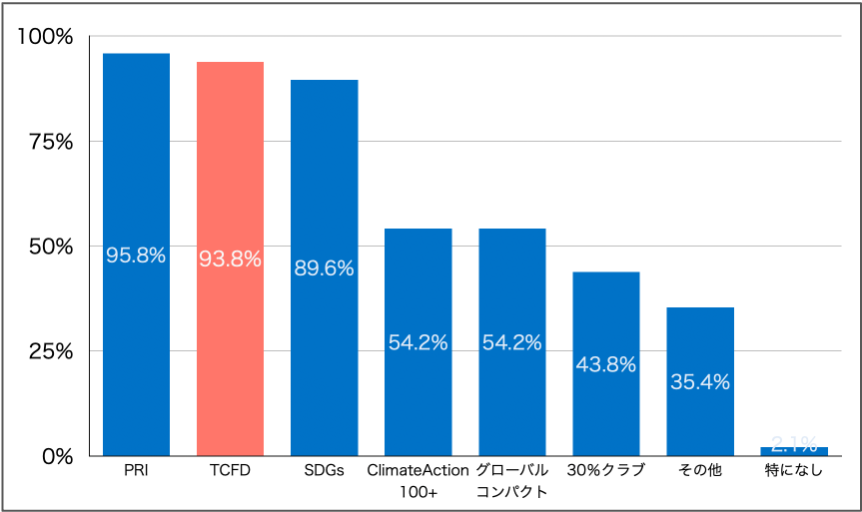

TCFDは投資家が重視する国際的なイニシアチブ

2019年12月に経産省が公表した「ESG投資に関する運用機関向けアンケート調査」の結果によると、機関投資家が重要視する国際イニシアチブは、TCFDが上位二番目に位置しています。上位一番目に位置するPRI(責任投資原則)は、2006年に国連や機関投資家らによって設立されたイニシアチブです。PRIは、求められる水準が別段高いわけでない「責任投資“原則”」であり、また策定時期が2006年と比較的古く馴染みのあるイニシアチブのため、95.8%もの投資家が重要視すると回答しています。

図表1. 運用機関が重視するイニシアチブ

とりわけ、TCFDへの注目度がSDGsを上回っている点は特筆すべきです。TCFDはリスク回避型の考えをもとに策定された枠組みであるため、投資家がTCFDを重視することは自明だと考えられます。

東証も、TCFDに則った情報開示を求める

東京証券取引所(以下、東証)が定めるコーポレートガバナンス・コード(以下、CGコード)においても、TCFD遵守を求める明確な言及があります。2021年6月に改訂されたCGコードには、プライム市場区分の会社は「TCFDまたはそれと同等の枠組みに基づく開示の質と量の充実を進めるべきである」と明記されています。上場企業には、TCFDに即した情報開示が求められているのです。

TCFD以外の枠組みで情報開示は可能か?

上記CGコードで「TCFDと同等の枠組みに基づく開示」と記載されていることから、TCFD以外の枠組みが存在するように解釈できますが、現時点ではTCFDに代替する枠組みは存在しません。また東証自体が、これまでに策定された枠組みの中ではTCFDのみを想定しているとが説明していることから [2]、事実上、TCFDに則って情報開示を進めることが前提となっています。

また「開示の量と質」に関して、明確な基準は明らかにされていませんが、「質」は精緻な表現や計算かどうか、「量」は11の開示要求項目ならびに開示対象範囲(連結子会社/単社/事業部)をカバーしているかどうかであると考えられます。

TCFDによる情報開示が法制化される動きも

TCFDへの対応が国内法によって義務化される動きも出てきており、将来的に日本でも法制化が進むことは決してあり得ないことではありません。

2021年6月5日、G7各国は「TCFDの枠組みに基づく義務的な気候関連財務開示へ、国内の規制枠組みに沿う形で向かうことを支持する」[3] ことを発表しました。

またイギリスではそれ以前から法制化へ向かう動きがありました。2020年11月イギリス財務省は、TCFDに即した開示の義務化に向けた5年間のロードマップを公表し、現時点でもその動きは進んでいます。TCFDに沿った開示を求める会社法規則案が既に国会に提出されており、このまま施行されれば、2022年4月6日以降の会計年度から適用される見込みです [3]。

関連記事はこちら

⇒シナリオ分析とは?実践方法をわかりやすく解説

⇒TCFD開示の移行計画とは?TCFDスコアアップのポイントを解説

\ TCFD提言の基本を学ぶ!/

「なぜ今TCFDが求められているのか」から、「どんなプロセスで対応していけば良いのか」

までをご理解いただけます。

参考文献

[1]経済産業省(2019)「ESG投資に関する運用機関向けアンケート調査」 https://www.meti.go.jp/press/2019/12/20191224001/20191224001-1.pdf

[2]東京証券取引所(2021)「【CGコード改訂】コーポレートガバナンス・コードの補充原則3-1③後段の「TCFDまたはそれと同等の枠組みに基づく開示の質と量の充実」の「実施」にあたって、TCFD以外に想定される枠組みはありますか。」 https://faq.jpx.co.jp/disclo/tse/web/knowledge8348.html

[3] 金融庁(2021)「第1回 金融審議会ディスクロジャーワーキング・グループ(令和3年度)事務局説明資料」 https://www.fsa.go.jp/singi/singi_kinyu/disclose_wg/siryou/20210902/03.pdf

リクロマの支援について

弊社はISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業等を行っています。

お客様に合わせた柔軟性の高いご支援形態で、直近2年間の総合満足度は94%以上となっております。

貴社ロードマップ作成からスポット対応まで、次年度内製化へ向けたサービス設計を駆使し、幅広くご提案差し上げております。

課題に合わせた情報提供、サービス内容のご説明やお見積り依頼も随時受け付けておりますので、お気軽にご相談ください。

⇒お問合せフォーム