Last Updated on 2025年4月19日 by Sayaka Kudo

本コラムでは、座礁資産とは何か、何が座礁資産を生むのか、といった点について解説していきます。

CDP(気候変動質問書)の基本情報や回答メリット、ポイントを知る「CDP(気候変動質問書)入門資料」

⇒資料をダウンロードする

座礁資産とは

座礁資産(Stranded Asset)は、国際環境NGOである Carbon Tracker Initiative が2011年に発表した報告書 “Unburnable Carbon” で提唱された概念です[1]。様々な要因により、価値を大きく失うおそれのある資産を意味しています。特に、環境負荷が大きく、近年の環境対策の高まりによる影響を受けやすい資産を指します。投資を回収できない不良債権として、ダイベストメントの対象とされます。

特に化石燃料関連の資産に対して使われることが多い概念ですが、エネルギー部門以外の様々な産業での環境負荷の大きな資産にも使われます。

また、Carbon Tracker Initiative がパートナーを勤めるオックスフォード大学の研究グループでは、座礁資産を発生させる要因として、以下の6つを挙げています[2]。

- 環境問題

- 資源配置の変化

- 政府の新たな規制

- クリーン技術のコスト低下

- 変化する社会規範および消費者行動

- 訴訟や法解釈の変更

これを見て、TCFD提言における移行リスクと物理リスクを想像された方もいるのではないでしょうか。TCFD提言が、気候関連財務情報開示タスクフォースから公表されたのは2017年である一方、座礁資産という概念が作られたのは2011年です。

市場における環境重視が進むにつれ、環境関連の事業リスクが認識された結果、国際組織やNGOが市場環境の整備を行う一助になってきたのです。

SBT認定の基本的な概要や申請プロセスについて一通り理解する、「SBT認定解説資料」

⇒資料をダウンロードする

“Unburnable Carbon” について

報告書では、まずカーボンバジェットの説明がされています。カーボンバジェットとは、世界全体の平均気温を、一定以下にするために許されるCO2排出の量を指します。報告書では、2℃の気温上昇が発生する確率を20%以下にするためには、当時から2050年までに565GtのCO2排出に抑えなければいけません。それに対し、化石燃料の埋蔵量は2℃のカーボンバジェットを超えており、投資の際には、カーボンバジェットを踏まえたポートフォリオを組むべきであると説明します。

現在では、世界全体での1.5℃目標の実現が目指されていますが、それに必要なカーボンバジェットを超えるCO2を排出する分の化石燃料については、規制等によって使えなくなる可能性があるのです。報告書のタイトルである Unburnable Carbon(燃やせない炭素)は、カーボンバジェットに照らして、燃やすべきでない化石燃料、もしくは、いずれ様々な要因によって燃やせなくなる化石燃料のことを指しています。Unburnable Carbonとは、座礁資産と同様の概念なのです。

また、現在では意味が広がり、環境の観点から投資回収が困難になるであろう資産全般のことを座礁資産と呼びます。

各要因について

環境問題

環境問題が深刻化し、物理的な被害が深刻化すれば、企業が有する資産にも悪影響を及ぼします。

気候変動は人為的な温室効果ガス排出を原因とするという定説に対し、懐疑論が唱えられてきました。しかし、IPCC(気候変動に関する政府間パネル)による報告書では、気候変動は人為的な温室効果ガス排出を原因とする可能性が高いこと、想定される被害が甚大であることが示されてきました。とりわけ、2023年に発表された第6次統合報告書では、「人間活動が主に温室効果ガスの排出を通して地球温暖化を引き起こしてきたことには疑う余地がない」とされ、気候変動対策の緊急性・重要性が強調されました[4]。

それ以外にも、生物多様性やプラスチック汚染など、深刻な状況にある環境問題は多くあります。

これらの環境問題は既に被害をもたらしており、事業活動に対する悪影響も想定されます。例えば、途上国で生産等がされている製品について、途上国での水不足や食料難、災害などにより、生産プロセスが滞ることが考えられます。製品の輸送でも、同じことが言えます。サプライチェーンが世界全体に広がっている現状では、世界中での環境被害によるリスクがあり得ます。

日本国内でも、2019年の台風19号など、深刻な被害をもたらす災害は増えつつあり、様々な可能性を想定しなければ、こういった被害に対処できない状況になりつつあります。

資源配置の変化

シェールガス・オイル、リン酸塩、天然水素など、利用価値の高い天然資源の利用が進めば、これまで社会における重要な役割を担ってきた資産であっても、価値が失われる可能性があります。

新たな天然資源は、掘削や利用のための技術発展、原油価格高騰による相対的なコスト低下などにより、その利用の実現性が高まっています。今後の成り行きによっては、2006年のアメリカでの「シェール革命」のように、特定の産業に破壊的な影響を与えることも考えられます[5]。

政府の新たな規制

EUでは、2026年からCBAM(炭素国境調整措置)が導入されます。日本国内でも、2026年からのGX-ETS(排出量取引制度)、2028年からの炭素税、2033年からの発電事業者対象の有償オークションなど、カーボンプライシングの計画が作られています[6]。

カーボンプライシングは各国で着実に導入が進んでおり、これからも導入・強化が進められていくでしょう。このように、炭素集約型の資産を用いた事業を取り巻く環境は厳しさを増しており、政府による規制は、座礁資産を生む強力な要因です。

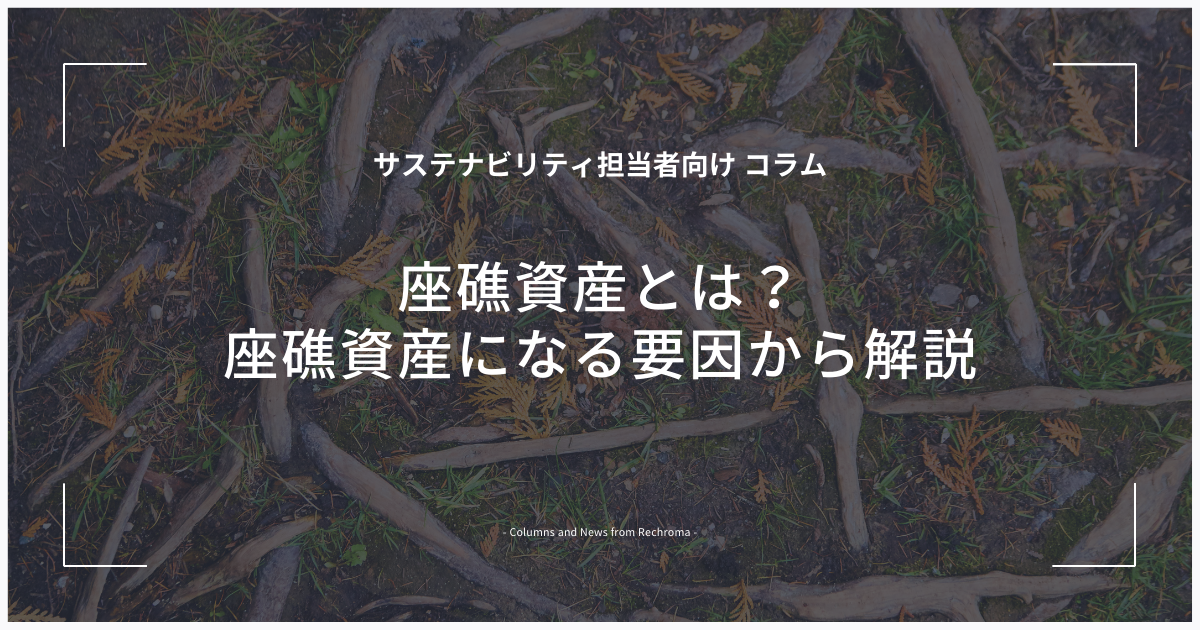

クリーン技術のコスト低下

すでに太陽光や風力を中心とした再生可能エネルギーによる発電コストが、火力発電の発電コストを下回っている国は多く、単純な経済合理性から考えても、化石燃料を用いた電力の優位性は失われつつあります。日本国内においても、遅くとも2030年には、太陽光発電が最も安価な発電方法になるという試算が、経済産業省から出されています[7]。

変化する社会規範および消費者行動

化石燃料は、場所を選ばずに必要なエネルギーを作り出すことができるため、多くの分野で重宝されてきました。産業革命以降は、煙突から出る黒い煙が繁栄の象徴として考えられるなど、環境問題に注目した規範は主流ではありませんでした。

しかし、経済成長によって物質的な豊かさがある程度実現したことで、人々が平等や平和、環境といった脱物質的な価値観を持つようになり、社会規範が大きく変わってきました。

CSRやESGの歴史もこういった社会規範の歴史と重なりますが、こういった産業革命後の大きな変化が、現代の社会経済にもつながっています。人権や環境への配慮に必要なコストであれば、消費者は製品価格が上がることをある程度許容することを示す世論調査も多くあります。(例えば、(JETRO,2023)など)

訴訟や法解釈の変更

2015年のパリ協定締結から、世界全体での気候訴訟の件数は著しく増加しています。気候訴訟は、訴えられる事業者からすれば、敗訴による金銭的なリスクだけでなく、訴えられること自体による評判リスクもあります。また、訴訟理由は様々あり、気候訴訟は事業者にとって不確実性の大きい要因であると言えます。

憲法や法令での環境権の明記、環境影響評価制度の強化など、司法での環境対策強化も進んでおり、気候訴訟が提起されやすい状況が生まれつつあります。気候訴訟のなかで、新たな法理論や法解釈が導かれることもあります。

ダイベストメントとの関係

自社の資産が座礁資産と捉えられると、投資家によるダイベストメント(投資引き揚げ)が行われます。ESG投資の機運が高まり、環境、社会、企業統治に注意を払った事業に投資が集まる裏側で、そういった点に配慮できていない事業からの投資撤退が起こっています。様々な投資家が独自の基準を策定し、それに整合しない事業からは、投資や融資を引き揚げています。特に、化石燃料関連の事業に対する投資撤退が顕著となっています。

まとめ

優良な投資先を見極めるには、その投資先の過去を見るだけでなく、様々な要因との関係を踏まえた未来の可能性を考慮しなければなりません。

ESGに基づくダイベストメントなど、環境負荷の大きい資産への逆風が吹く中では、慎重な投資判断が求められるでしょう。

\ TCFD提言の基本を学ぶ!/

「なぜ今TCFDが求められているのか」から、「どんなプロセスで対応していけば良いのか」

までをご理解いただけます。

参考文献

[1]Carbon Tracker Initiative(2011) “Unburnable Carbon”

<https://www.carbontracker.org/wp-content/uploads/2014/09/Unburnable-Carbon-Full-rev2-1.pdf>[2]Smith School of Enterprise and the Environment(2013) “Stranded assets and the fossil fuel divestment campaign: what does divestment mean for the valuation of fossil fuel assets?”

<https://www.smithschool.ox.ac.uk/sites/default/files/2022-03/SAP-divestment-report-final.pdf>

[3]環境省(2021)「TCFDを活用した経営戦略立案のススメ~気候関連リスク・機会を織り込むシナリオ分析実践ガイド ver3.0 ~」

<https://www.env.go.jp/earth/TCFD_guidbook.pdf>

[4]文科省、経産省、気象庁、環境省(2023)「政策決定者向け要約 和訳」<https://www.env.go.jp/content/000127495.pdf>

[5]資源エネルギー庁(2018)「2018年5月、「シェール革命」が産んだ天然ガスが日本にも到来」(最終閲覧:2024年4月9日)

<https://www.enecho.meti.go.jp/about/special/johoteikyo/shalegas.html>

[6]経済産業省(2023)「GX実現に向けた基本方針の概要」

<https://www.meti.go.jp/press/2022/02/20230210002/20230210002_2.pdf>

[7]経済産業省発電コスト検証ワーキンググループ(2021)「基本政策分科会に対する発電コスト検証に関する報告」

<https://www.enecho.meti.go.jp/committee/council/basic_policy_subcommittee/mitoshi/cost_wg/pdf/cost_wg_20210908_01.pdf>

メールマガジン登録

担当者様が押さえるべき最新動向が分かるニュース記事や、

深く理解しておきたいトピックを解説するコラム記事を定期的にお届けします。