Last Updated on 2025年12月31日 by Moe Yamazaki

【気候変動関連用語がまるわかり!用語集はこちら】

金融庁は、2023年度から有価証券報告書にサステナビリティ情報の記載を義務付ける法改正を発表し、2023年12月には「記述情報の開示の好事例集2023」を公表しました。企業の透明性と信頼性を高めるためには、ガバナンスとリスク管理の適切な開示が不可欠ですが、実際には、企業の企業規模や対応キャパシティにより、その開示内容に違いが見られるという実態があります。本コラムでは、金融庁が挙げる好事例を参考に、さまざまな企業規模や組織構造パターンに応じた有報記載における好評価ポイントと記載方法を紹介します。

TCFD提言の基本を理解する、「TCFD開示入門編:WP」

⇒資料をダウンロードする

有報におけるガバナンス・リスク管理の記載が義務化に

金融庁は、2023年度から有価証券報告書にサステナビリティ情報の記載を義務付ける法改正を発表しました。

この改正により、有価証券報告書において、全ての企業に「ガバナンス」と「リスク管理」に関する情報の開示が義務付けられました。ガバナンス項目では、気候関連リスクを評価・管理できる組織体制の開示、リスク管理項目では、企業が気候関連のリスクをどのように特定し、そのリスクに対する評価及び対応をどのように行っているかについての開示が求められるようになりました。

詳しい開示内容についてはこちらの記事をご覧ください。

ガバナンス・リスク記載内容についてはこちら!

⇒義務化される有報開示「ガバナンス」「リスク管理」の記載内容とは?

TCFD提言の基本を理解する、「TCFD開示入門編:WP」

⇒資料をダウンロードする

企業ごとに異なるガバナンス・リスク管理の開示内容

ガバナンスやリスク管理は、投資家やステークホルダーに対する透明性を高めるための重要な項目です。

しかし、企業がこれらの開示を進めるうえで着目すべき点として、企業の規模、対応キャパシティ、サステナビリティへの社内意識の違いなどにより、その開示内容に違いが見られるという実態があります。

投資家が企業を評価する際の判断軸として影響するため、それぞれの違いを理解し、自社に沿った開示方法を検討することが重要です。

これを踏まえ、今回の記事ではガバナンス・リスク管理に焦点を当て、①サステナビリティ委員会を新設する企業、②サステナビリティ委員会を新設せず既存の委員会や会議体を活用する企業、そして③既存の部署などが対応する企業という、3つのパターンの開示方法とポイントをそれぞれ紹介しています。

パターン1:サステナビリティ委員会を新設

サステナビリティ委員会とは、企業内に設置される委員会の一種であり、特にサステナビリティを考慮した経営を行うために置かれる委員会のことを指します。

サステナビリティ委員会では、リスクと機会を特定し、それらに対応するための方針や戦略を策定したり、ステークホルダーとの対話や、目標に向けた進捗のモニタリングと報告などを行います。サステナビリティ委員会が企業の中心的な意思決定の場に近く、取締役員が積極的に議論や関連活動に加わることで、委員会はより強い影響力を持つことになります。

サステナビリティ委員会についての詳しい解説はこちらをご覧ください。

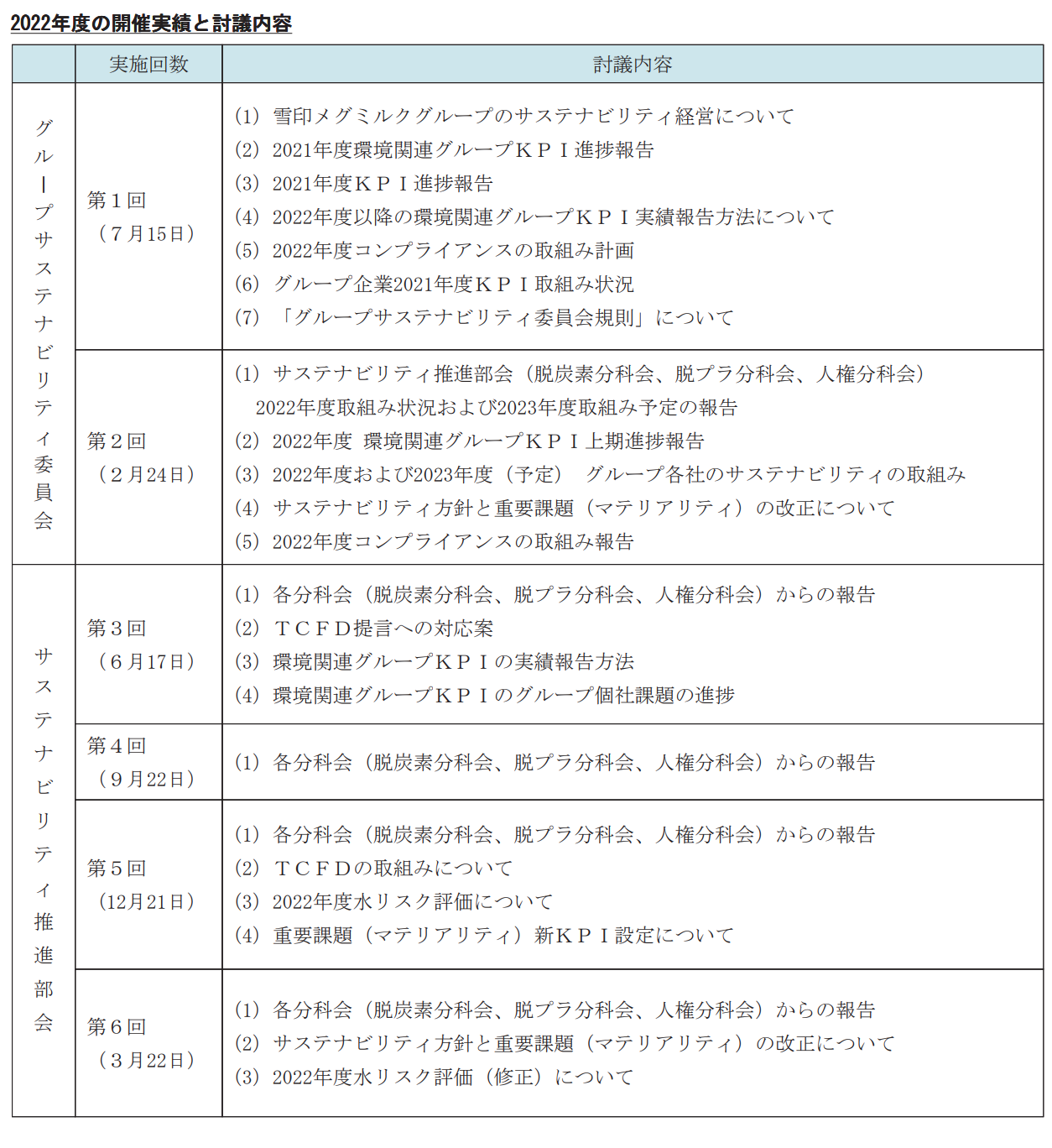

雪印メグミルク

雪印メグミルクは、有報におけるガバナンス体制に関する記載において、金融庁による好事例として採用されています。

好評価ポイント

✔︎ サステナビリティ経営に関するガバナンス体制及びグループサステナビリティ委員会の開催実績、検討内容を端的に記載

✔︎ グループサステナビリティ委員会の開催時期と討議内容を図表を用いて時系列で端的に記載

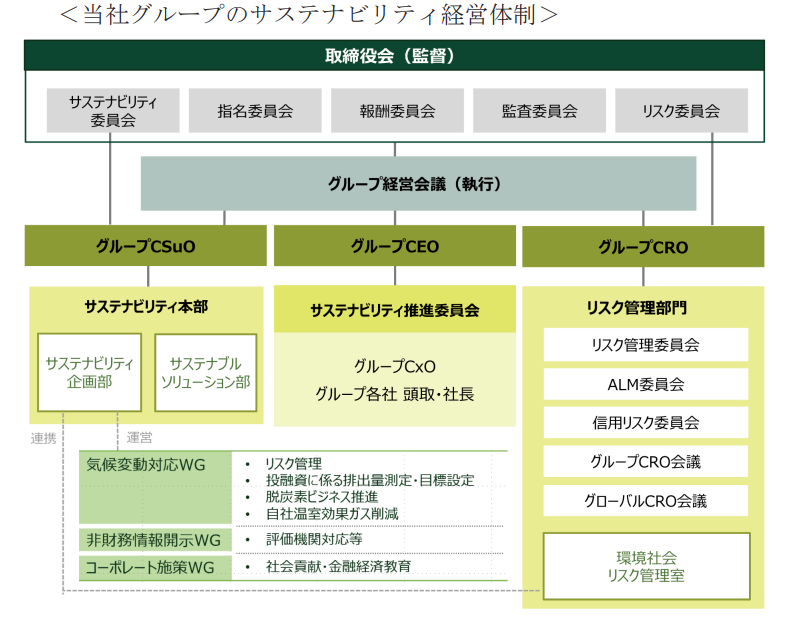

三井住友フィナンシャルグループ

好評価ポイント

✔︎ ガバナンス体制について、監督体制と執行体制に分けて、各機関・組織の関係や役割等を具体的に記載

✔︎ サステナビリティ関連の長期目標の達成度の役員報酬制度への反映について端的に記載

NTTデータ

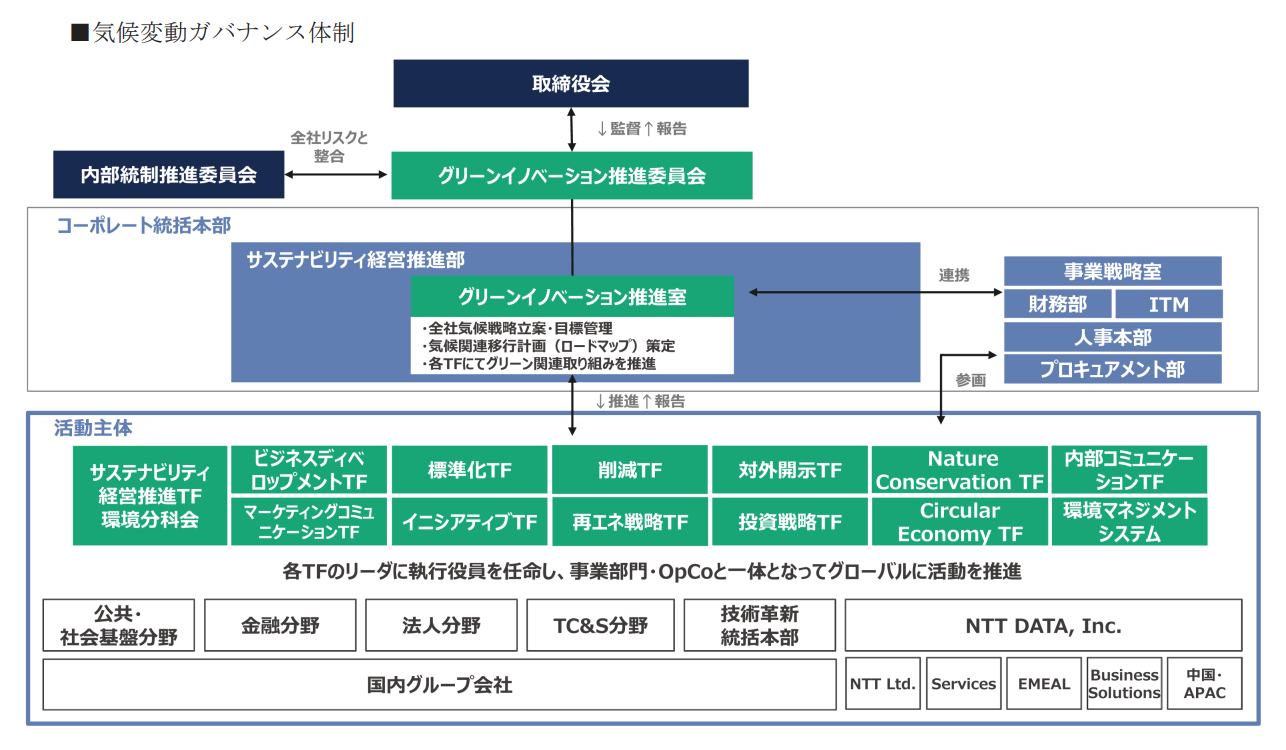

NTTデータは、サステナビリティに関する課題を取締役会で議論し、戦略を決定した後モニタリングを実施しています。代表取締役社長の下、事業戦略室とサステナビリティ経営推進部が中心となって方針や目標を策定・実行し、中期経営計画の進捗を監督しています。

好評価ポイント

✔︎ ガバナンス体制において、各機関・組織の関係性や「気候変動アクション推進委員会」の役割を端的に記載

✔︎ 各機関・組織の関係や役割を明確に記載し、組織内の異なる部門やチーム間での協力・連携体制を整える

パターン2:サステナビリティ委員会を新設せず既存の委員会や会議体で対応

サステナビリティ委員会を設置せずに開示を行う場合、リスク管理委員会など組織内の既存リソースを最大限に活用する企業事例が多く見られます。

このアプローチでは、例えばリスク管理委員会で対応する場合、企業のリスクを特定・評価し、サステナビリティ問題をこのプロセスに統合させます。これによりサステナビリティに関連するリスク(例えば気候変動による影響など)が、企業の全体的なリスク管理プロセスの一部として評価されます。

このパターンを採用することのメリットとして、新たな委員会を設立することなく、サステナビリティへの取り組みを既存の企業構造にスムーズに統合できるという点があります。既存のリスク管理の枠組みを上手く利用し、サステナビリティの取り組みをより広範な企業戦略と連携させ、経営層や従業員の間でサステナビリティへの意識を高めることが期待できます。

株式会社デンソー

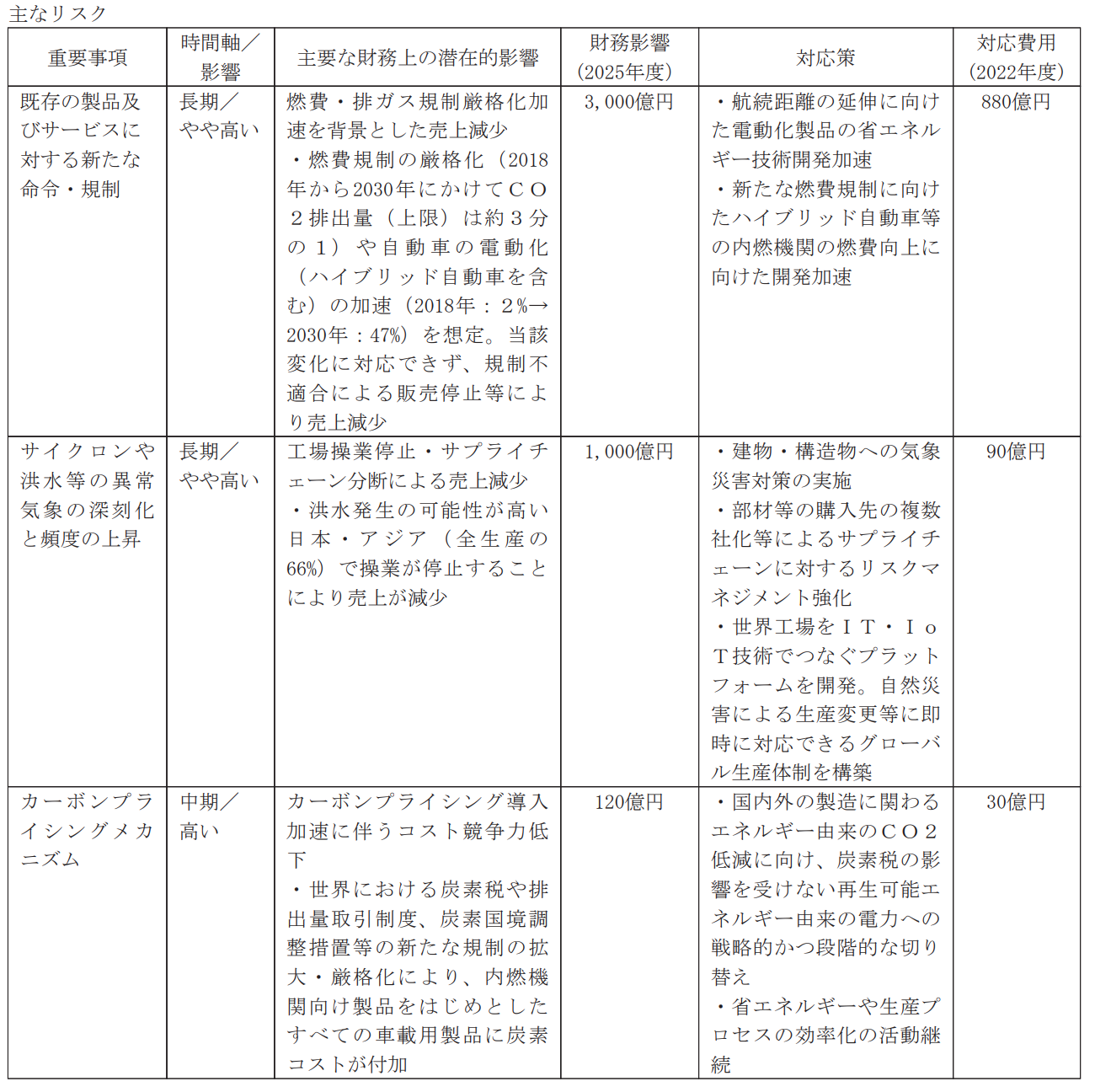

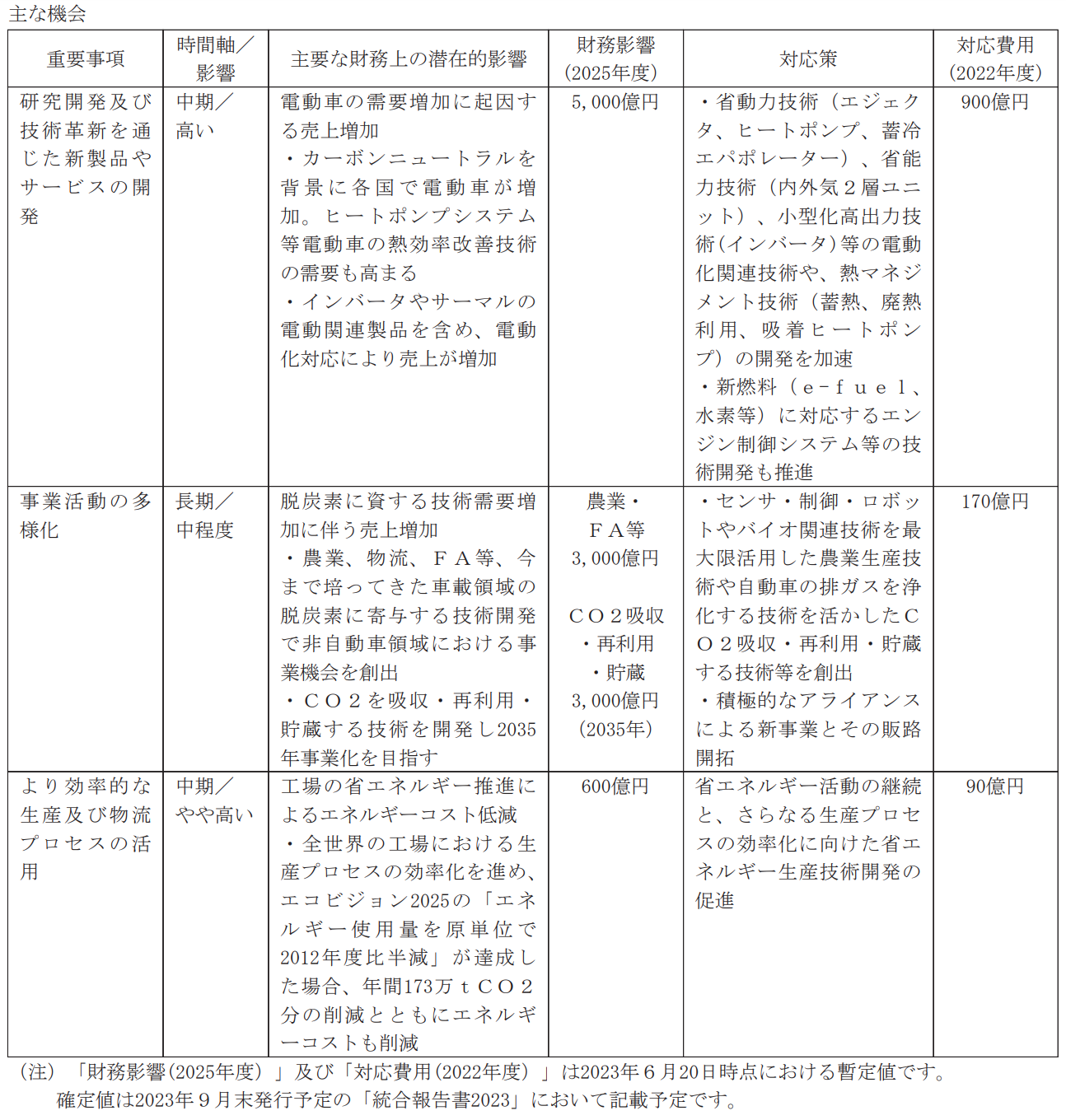

株式会社デンソーは、「全社安全衛生環境委員会」において、気候変動に関わる重要事項を審議・決定しています。この委員会は年2回開催され、中長期目標の策定や省エネに関わる投資等の環境経営推進上の重要事項について協議・決定を行っています。

全社安全衛生環境委員会の下部委員会には、事業グループごとの委員会、国内グループごとの委員会、海外地域別の委員会があり、担当役員が委員長にあたります。さらにはエネルギー部会、物流部会、クリーン製品部会、生産環境部会の4つの部会が構成され、担当範囲を分けることで効率的、重点的に活動を推進しています。

好評価ポイント

✔︎ 「全社安全衛生環境委員会」において気候変動に関わる重要事項を審議

✔︎ 主なリスク・機会の項目ごとに時間軸、影響、主要な財務上の潜在的影響、対応策について具体的に記載

キリンホールディングス

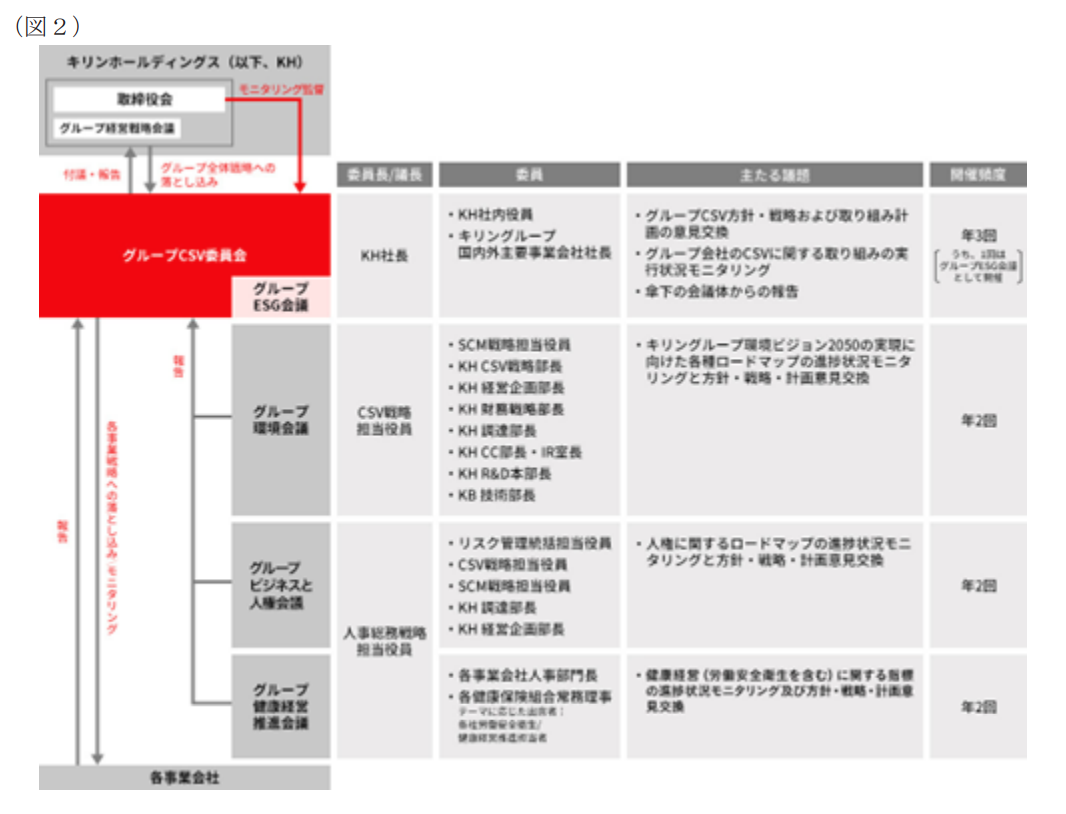

キリンホールディングスは、CSV経営を積極的に推進していくため、キリンホールディングス社長を委員長として「グループCSV委員会」を年3回実施し、CSVの方針・戦略および取り組み計画策定のための討議や計画実行状況のモニタリングを行っています。

グループCSV委員会で決定したCSVの方針・戦略の実効性を高めるため、キリンホールディングス各部門および主要事業会社企画部門の実務担当者で構成されるCSV担当者会議を設置し、情報共有と意見交換を行っています。

グループCSV委員会の傘下には、グループ横断の会議体であるCSV戦略担当役員を議長とするグループ環境会議、人事総務戦略担当役員を議長とするグループ人権会議/グループ健康経営推進会議を設定し、サステナビリティを巡る個別課題への対応を促進しています。

好評価ポイント

✔︎ 「グループCSV会議」においてCSVの方針・戦略および取り組み計画策定のための討議やモニタリングを行う

✔︎ 各会議体の委員長・議長、委員、主な議題及び開催頻度 を表形式で端的に記載

パターン3:既存の部署などが対応

続いて中小企業などでは、既存の部署がガバナンスとリスク管理の責任も担う事例が見られます。これらの企業は、限られたリソースと人員の中で効率的に運営を行っています。

実際、気候関連リスクおよび機会に対応するため、グループ全体のリスク管理を担当する総務部において一元的に管理を行っている事例があります。こうした企業は気候変動戦略に責任をもつ取締役総務部長をリーダーとし、総務部、経営企画室、経理部を中心に、シナリオ分析に当たるプロジェクトチームを立ち上げ、気候関連リスクおよび機会の特定から評価、分析し、その検証結果を取締役会へ報告します。そして年に1回、担当役員である取締役総務部長が取締役会にて答申・進捗報告を行い、適宜戦略や目標、計画の見直しを行うというパターンなどが見られます。

このアプローチで重要になるのが、既存の組織構造とプロセスを最大限に活用するという点です。例えば総務部では、環境管理システムの導入、エネルギー効率の改善、CSR活動の実施など、サステナビリティに関連するさまざまな取り組みを統括する必要があります。またリスク管理の観点からは、総務部が企業が直面する潜在的な環境リスクや社会的リスクを特定し、これらのリスクに対処するための方策を立てる責任を負うこともあります。

結果として、このように中小企業でも、総務部などの既存の部門を中心としてサステナビリティへの取り組みを行うことが可能です。これは、リソースが限られている状況でも、サステナビリティへの取り組みが可能であることを示す例のひとつであると言えます。

今回は、サステナビリティ委員会の新設、サステナビリティ委員会を新設せずに既存の委員会や会議体を活用したアプローチ、そして既存の部署によるガバナンスリスク管理という、3つのパターンの開示方法を解説しました。

これらの事例からも分かるように、企業の規模や組織構造、サステナビリティへの社内意識の違いにより、開示内容も異なってくるという実態があります。

しかしどのパターンにも共通しているのは、透明性の高い情報開示がステークホルダーの信頼を獲得し、長期的な企業価値向上に寄与しているという点です。

企業がどのような情報開示パターンを選択するかは、その企業特有の事業や組織の規模に基づきます。企業は、自社の特性に合わせた最適なガバナンスとリスク管理の情報開示方法を採用することで、気候変動への取り組みをより効果的に発信することができます。

金融庁による好事例集

また2023年12月に金融庁が公表した「記述情報の開示の好事例集2023」では、企業が有価証券報告書への開示内容をどのように記載すべきか、また関係者にとってどのような情報が重要かについての指針を示しています。実際の事例集につきましては、金融庁の公式ウェブサイトからご覧いただけます。

前年度のものに加え、新たにコーポレート・ガバナンスや監査についての説明が追加されました。

コーポレート・ガバナンスに関しては、「取締役会、指名委員会、報酬委員会などの活動状況」の情報開示が新たに要求されるようになりました。この要求において投資家やアナリストが特に重視するポイントは以下になります。

・コーポレート・ガバナンスの多様性を考慮し、企業ごとに異なるガバナンス形態(モニタリングボード、アドバイザリーボード、マネジメントボードなど)を採用する理由と実用性の明確な説明が求められる

・投資家が議決権を行使する際、形式的な枠組みではなく、実効性のあるガバナンスの存在が重要とされ、その実効性についての具体的な情報提供が期待される。

・取締役会などの活動状況に関しては、目的や具体的なアジェンダを含め、活動の具体的なイメージが分かるような情報開示が有益とされる

・取締役会の実効性評価については、評価方法、具体的な結果、それに基づく分析や課題、今後の取り組みについて、時系列での情報提供が有効

・取締役会のスキルマトリックスや社外役員の参加とその支援体制についての開示も、ガバナンス機能の強化に寄与する重要な情報として評価される

こうした金融庁による事例集の公表は、透明性の高い情報開示により、投資家やステークホルダーが企業の取り組みをより深く理解することで適切な投資判断を促進することを目的としています。

企業はこうした開示例を参考にすることで、どのような情報をどのように報告すべきかを理解し、より透明性のある報告書を作成することが期待されています。

まとめ

金融庁は、有価証券報告書への「ガバナンス」と「リスク管理」に関する情報開示を義務付けました。企業がどのように情報開示をし、取り組むかは、その企業の規模、組織構造などによって異なります。どのアプローチにおいても、透明性の高い開示と積極的なサステナビリティへの取り組みは、ステークホルダーからの信頼を獲得し、企業価値を高めるために不可欠です。

#国内動向

\ TCFD提言の基本を学ぶ!/

「なぜ今TCFDが求められているのか」から、「どんなプロセスで対応していけば良いのか」

までをご理解いただけます。

参考文献

[1] 金融庁(2023年3月8日)「サステナビリティ開示の動向(最近の府令改正と開示の好事例について)」

[2] 金融庁(2023年3月24日)「記述情報の開示の好事例集2022」

[3] 金融庁(2023年12月27日)「記述情報の開示の好事例集 2023」

[4] 東京証券取引所「コーポレート・ガバナンスに関する開示の好事例集」

リクロマの支援について

弊社はISSB(TCFD)開示、Scope1,2,3算定・削減、CDP回答、CFP算定、研修事業等を行っています。

お客様に合わせた柔軟性の高いご支援形態で、直近2年間の総合満足度は94%以上となっております。

貴社ロードマップ作成からスポット対応まで、次年度内製化へ向けたサービス設計を駆使し、幅広くご提案差し上げております。

課題に合わせた情報提供、サービス内容のご説明やお見積り依頼も随時受け付けておりますので、お気軽にご相談ください。

⇒お問合せフォーム